青色申告している人・・・。

仕事を手伝ってもらっている家族って、従業員にしてますか?

青色専従者ってやつ。

青色専従者給与は、必要経費になりますので

専業で手伝って貰っているのに、申請しないのは損。

年間100万円くらいまでは、給与でそのまま節税となりますので。

→青色事業専従者給与額の決め方。いくらが損しない金額なのか考える。

ただ、私には申請方法が、イマイチわかりづらく、

必要書類もいろいろ有ったんで、覚え書き。

青色専従者を雇うと、謎の書類が大量に送られて来て・・・

パニック!!になりません?

私は、税の専門家ではないので、参考までに。

あくまで、私のような小規模な個人事業主の場合に必要な書類となります。

一切の責任も負いかねますので・・・。

詳しくは、国税庁HPや税務署、税理士へご相談下さいませ。

→税理士をお探しなら『税理士探しの強い味方 税理士紹介エージェント』

青色専従者の雇用に必要な書類

- 給与支払事務所等の開設・移転・廃止届出書

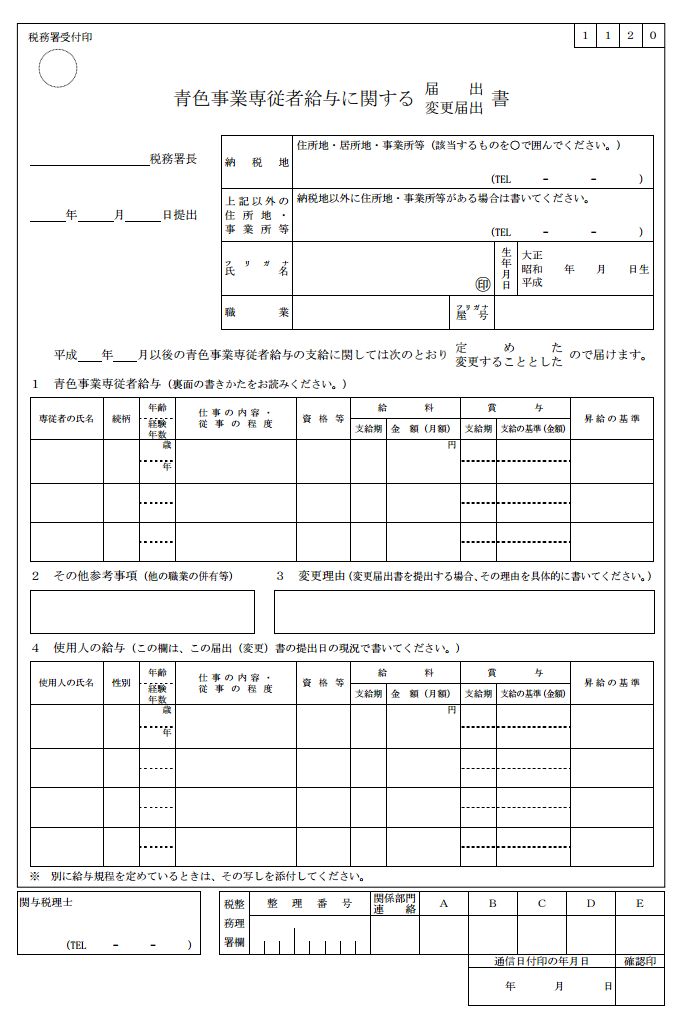

- 青色事業専従者給与に関する届出書

- 源泉所得税の納期の特例の承認に関する申請書(出した方が良いかと)

全て税務署へ提出します。

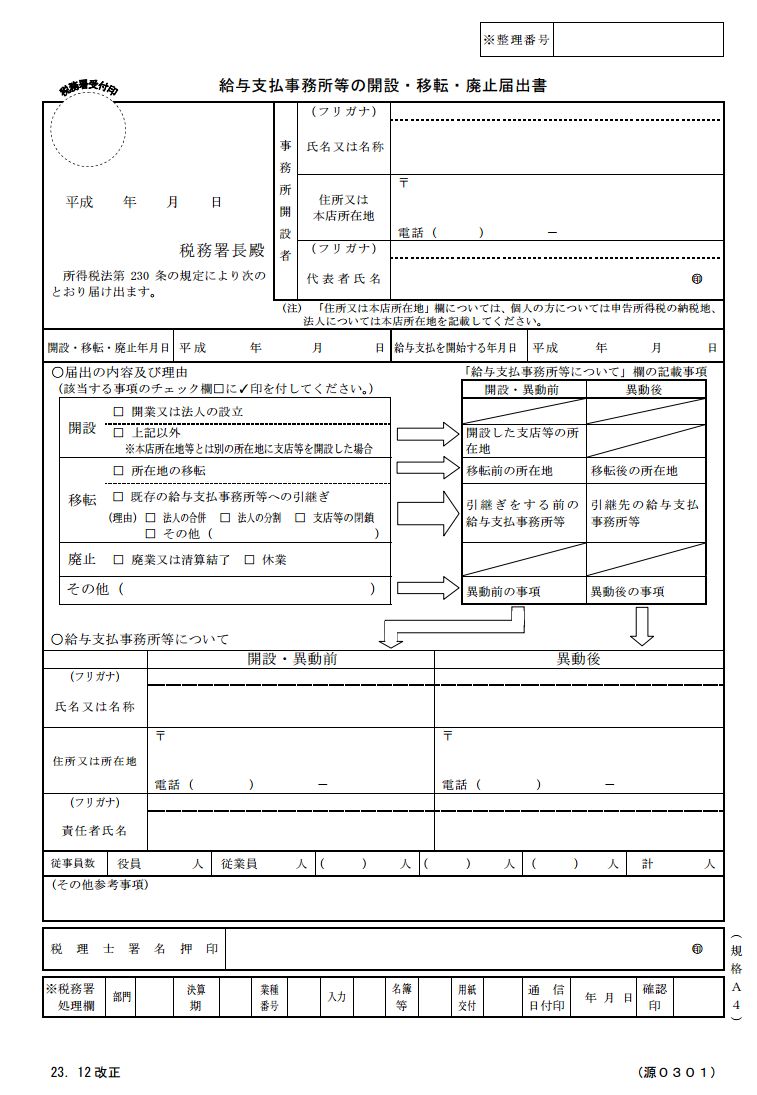

給与支払事務所等の開設・移転・廃止届出書

開設事実があった日から1か月以内に税務署に提出します。

※参考→[手続名]給与支払事務所等の開設・移転・廃止の届出|国税庁

青色専従者は従業員なので、給与を支払うようになる。

ということで、給与支払い始めるよっていう書類を提出するのです。

青色事業専従者給与に関する届出書

青色事業専従者給与額を必要経費に算入しようとする年の、

3月15日までに税務署に提出します。

[提出時期]

[手続名]青色事業専従者給与に関する届出手続|国税庁

青色事業専従者給与額を必要経費に算入しようとする年の3月15日まで(その年の1月16日以後に開業した人や新たに専従者がいることとなった人は、その開業の日や専従者がいることとなった日から2月以内)に提出してください。

なお、提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となります

コレが青色専従者を雇用する上で、必要な書類となります。

源泉所得税の納期の特例の承認に関する申請書

これは、別に出さなくても良いんだけど、出した方がラクになります。

こちらもも税務署に提出します。

※参考→[手続名]源泉所得税の納期の特例の承認に関する申請|国税庁

出さないと、給与を支払った翌月の10日までに、

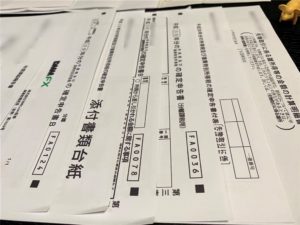

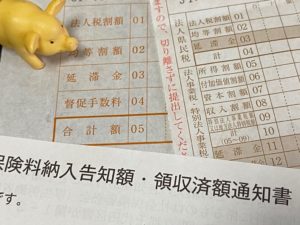

「給与所得・退職所得等の所得税徴収高計算書 領収済み通知書」

という書類を、税務署に提出しないといけなくなる。

この申請書を提出すれば、半期1回(7月、1月)の提出でOKになります。

※給与支給人員が10人未満までの事業者のみ出せる申請書です。

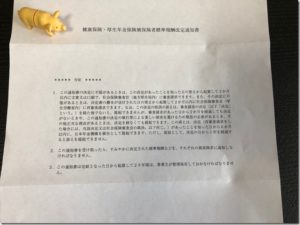

青色専従者の源泉徴収・年末調整に必要な書類

青色専従者の雇用を開始をすると、

11月に年末調整の書類がまとめて届きます。

11月には年末調整の説明会も有り、

そちらで給与支払い報告書とかも貰えますが、かなり複雑です。

提出不要なものや、市区町村へ提出なものがあります。

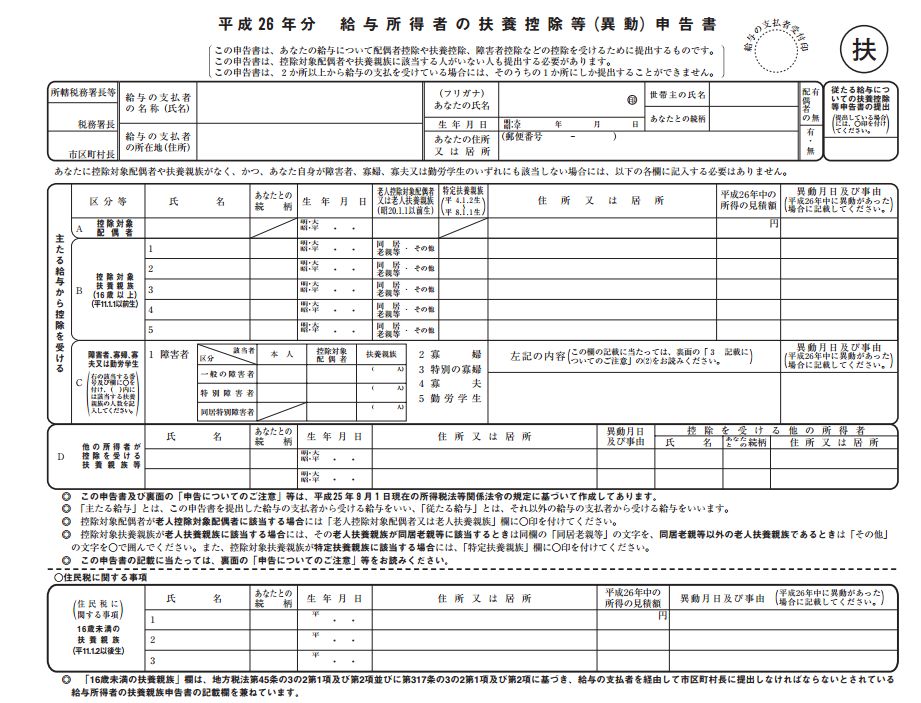

- 給与所得者の扶養控除等(異動)申告書 →提出不要

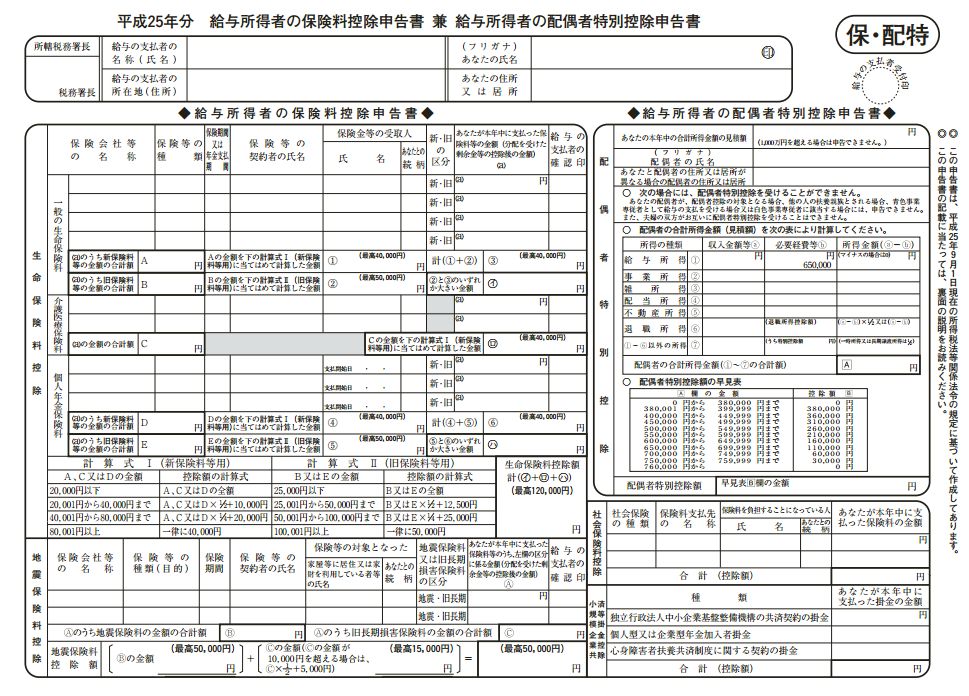

- 給与所得者の保険料控除申告書 兼 配偶者特別控除の申告書 →提出不要

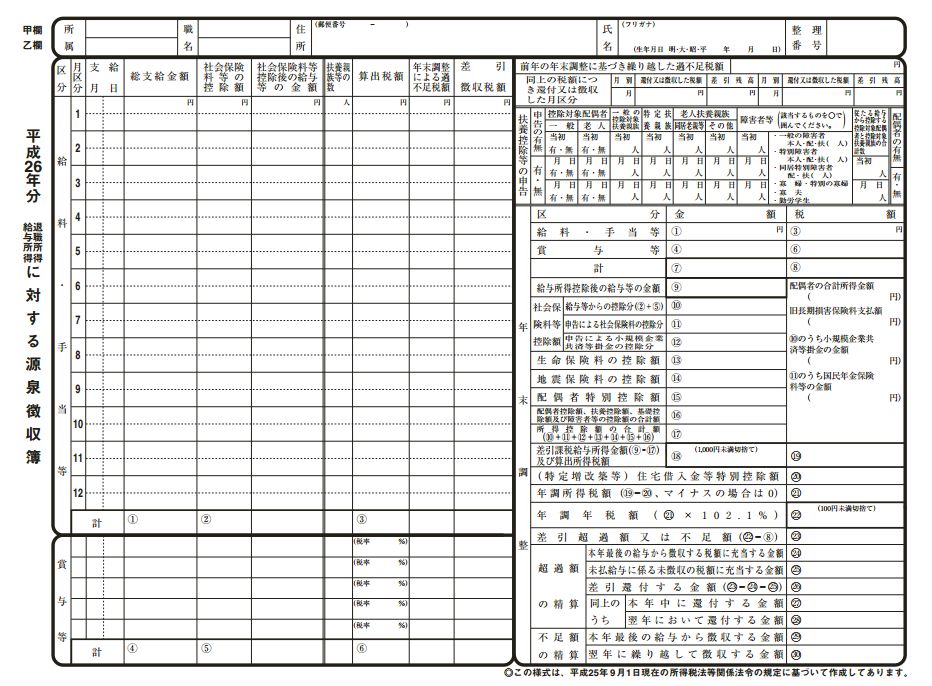

- 所得税源泉徴収簿 →提出不要

- 給与所得・退職所得等の所得税徴収高計算書 領収済み通知書 →税務署

- 給与支払報告書(総括表&個人別明細書) →市役所

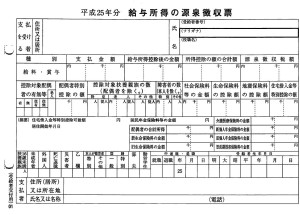

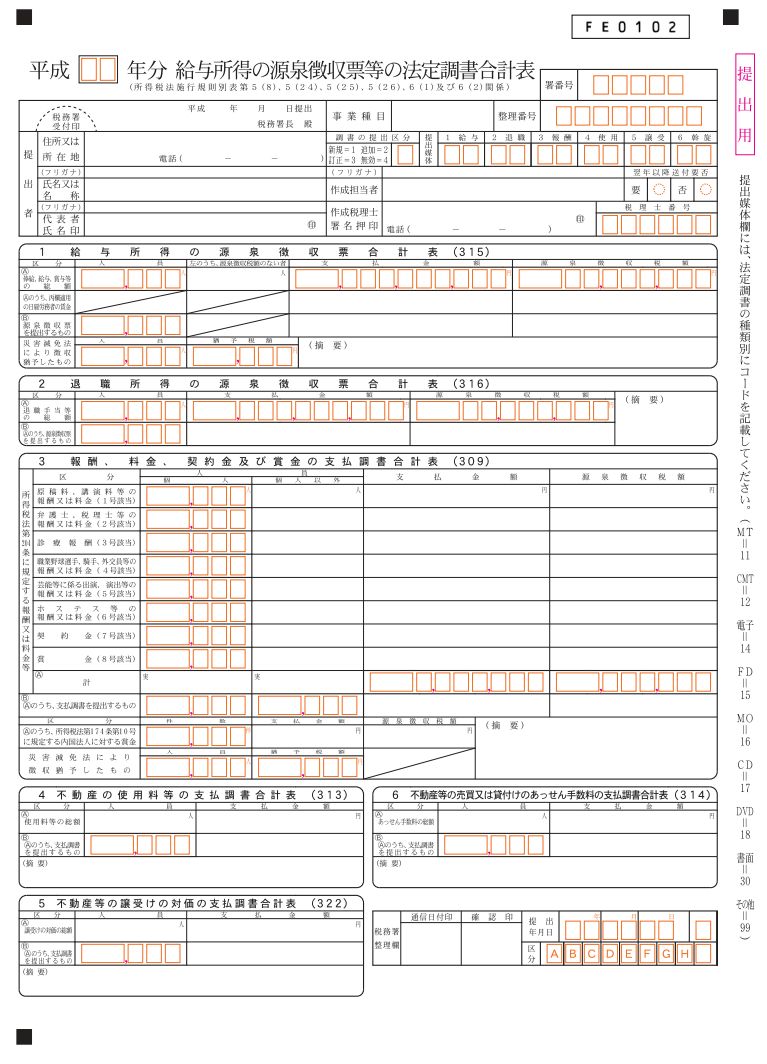

- 給与所得の源泉徴収票等の法定調書合計票 →税務署

私には、理解するのにも、提出するのにも、

恐ろしく時間がかかりましたので・・・ダラダラと覚え書きです。

給与所得者の扶養控除等(異動)申告書

申告書に該当する事項等を記載した上、

給与の支払者へ提出・・・。

要は、青色専従者が事業主(雇用主)に出す書類。

よって、税務署へは提出不要です。

税務署への提出は不要ですが、書類は用意しておく必要があります。

給与所得者から、雇用主へ提出しなければなりません。

我々の場合、青色専従者から、事業主へ提出しなければいけないわけです。(建前)

「給与所得者の扶養控除等(異動)申告書」を記載して事業主に提出していないと、

甲欄の源泉徴収税額が、適応になりません。

提出している場合と、提出していない場合で源泉徴収する税額が異なります。

提出している場合が甲。提出していない場合が乙。

月8万円の給与だから、源泉0ってのは、あくまで甲欄での税額の話です。

→103万、106万、130万、150万の壁。税金の扶養と社会保険の扶養の違い。

一応提出期限も有り、

その年の最初に給与の支払を受ける日の前日までに、給与支払い者に提出です。(建前)

税務署には提出はしないですが、忘れず記入しておきましょう。

※参考→[手続名]給与所得者の扶養控除等の(異動)申告|国税庁

実際に、役所に提出するわけではなく、あくまで雇用主に提出するだけなので、

青色専従者の場合、その辺が微妙だと思うんですけど・・・ねぇ。

しっかりと専従者に記載してもらい、保管しておきましょう。

私の専従者の場合は、特に控除欄の記載は無かったので、

名前書いてもらって、住所書いてもらって、終了でした。

給与所得者の保険料控除申告書 兼 配偶者特別控除の申告書

上記同様に税務署へは提出不要ですが、年末調整をする上で必要な書類。

その年最後に給与等の支払を受ける日の前日までに、給与支払者に提出。

年末までに記載しておきましょう。

「給与所得者の保険料控除申告書 兼 配偶者特別控除の申告書」は、

税額0円の場合は、記載不要みたいですが・・・

私は勢いで記載済みです。

源泉徴収簿の書き方

こちらも税務署へは提出不要ですが、

給与から徴収した税額等を各人ごとに記録しておく帳簿が必要との事です。

特に法令で、フォーマットは指定されていないので、

毎月の源泉徴収の記録がわかる帳簿ならば問題無い様です。

まぁ、下記フォーマットを使って作成しておくのが無難かと。

※参考→[手続名]給与所得・退職所得に対する源泉徴収簿の作成|国税庁

「給与所得者の扶養控除等(異動)申告書」と、

「給与所得者の保険料控除申告書 兼 配偶者特別控除の申告書」を元に、

源泉徴収簿を作成します。

源泉徴収簿も提出不要ですが、

これを作成しないと、提出すべき書類を作成する事ができません。(建前)

ちなみに、上記フォーマットを利用した場合、

左側に、月々の支払い日と、支払い金額を書き、

右側の欄が、税額を計算できるようになっているのですが・・・

ぱっとみ、意味プーです。特に右側。ワケプーです。

私の様な、弱小個人事業主の青色専従者は、

月8万円の給与にしている方も多いですよね?

青色専従者で、月8万給与、源泉0円の場合。

右側の欄、

①に、年間給与合計金額→96万

⑨は、給与所得控除(55万)後の金額→41万

⑯に、基礎控除額→48万

よって、⑱の欄は、0円(マイナス7万なので・・・)

年末調整額は、0円となるはずです。

あってるか知らんですが、提出も不要なんで。とりあえず書いとけ。

年長年税額0円で書くのか微妙ですが・・・とりあえず書いてます。

甲欄・乙欄は、

「給与所得者の扶養控除等(異動)申告書」記載済みの為、甲欄選択となります。

給与所得者の控除額は、55万+48万=103万。103万の壁ね。

→103万、106万、130万、150万の壁。税金の扶養と社会保険の扶養の違い。

給与所得・退職所得等の所得税徴収高計算書 領収済み通知書

従業員を雇うと、源泉徴収した所得税を毎月、納付する必要があります。

雇用開始時に、「源泉所得税の納期の特例の承認に関する申請書」を出していれば、

7月、1月の提出(基本は10日迄)です。

ちなみに源泉徴収額が0円でも提出する必要があります。

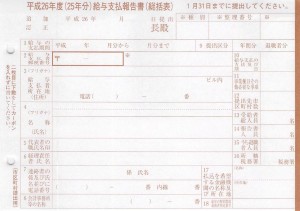

給与支払報告書(総括表&個人別明細書)と、給与所得の源泉徴収票の書き方

これ非常にややこしかったです。

市区町村により、記入方法や用紙が異なる様で、参考までに・・・

私の市では、年末の年末調整説明会で、

記載方法のパンフレットと用紙を頂きました。

「給与支払報告書(個人別明細)」と、

「給与支払報告書(総括表)」の2種類を提出する必要がありました。

こちらは市役所に提出。提出期限は翌年1月31日迄です。

何がややこしいのかと言うと、

「給与支払報告書(個人別明細)」の方は、

3枚つづりのモノ(緑色で、税務署提出省略者)と、

4枚つづりのモノ(オレンジ色で、税務署提出該当者)があり、

私の様に、青色専従者の税金がかからない範囲なら、

税務署への提出不要なので、3枚つづりのモノを利用する。

更に、この3枚つづり、

3枚目が、給与所得者の源泉徴収票となっているのです!

3枚複写なのですが、3枚目は全くの別の書類となります。

これ非常にわかりづらいです。

また市区町村によっては、その市区町村用の統括表があり、

それを提出する場合は、

官製の給与支払い報告書(茶色?の統括表)を提出する必要がないって言われた。

私の市では、12月上旬に市専用の統括表が届くとの事でしたが・・・、

未だ届いておりませんので、官製の統括表にて提出致しました。

個人明細書の方は、源泉徴収簿を参考にして記載して、

青色専従者の場合は、特に控除も無いでしょうから、難無いかと。

注意点として、

摘要欄に「青専」or「青色専従者」って書いてくれって指示があったくらいです。

これも市によって違うかもしれんけど。

統括表の方もそれほど、複雑ではなく、

業種書いて、受給者人数とか書いて、

印鑑押すくらい?でした。

給与支払報告書(総括表)の2枚と、

給与支払報告書(個人別明細)の2枚は、市役所に提出。

給与支払報告書(個人別明細)の3枚目こと、給与所得者の源泉徴収票は、

受給者(私の場合は青色専従者)に交付します。

※いずれも控え用の複写はないので、提出前にコピーするのが無難です。

平成25年度分の提出期限は1月31日です。

※市区町村によってことなるかと思いますので、

年末調整の説明会にて配布されるマニュアルを参考にして下さい。

給与所得の源泉徴収票等の法定調書合計表の書き方

私は、法定調書っていう言葉を理解するのに数時間かかりました。汗

法定調書っていう書類があるのかと思っていたのですが、

「給与所得の源泉徴収票」とか「給与支払報告書」を、

法定調書と言うのです。

で、税務署には、法定調書と合わせて合計表を提出する必要があるみたいなのですが、

私の様な弱小個人事業主には、税務署に提出すべき法定調書はありません。

上記の「給与支払報告書(個人別明細)」の時も、

税務署提出不要の、3枚つづりのやつ記載してますからね。

法定調書は提出不要ですが、

法定調書合計表は提出する必要があります。

法定調書合計表の提出期限も、1月31日です。

市役所に提出する期限と同じですね。

法定調書合計表は税務署へ提出です!

こちらの書類も、

源泉徴収票を元に、青色専従者の給与金額とか書いて、

提出すべき法定調書は特に無いので、

「摘要」欄に「該当なし」と記載して提出しました。

※1-Ⓑ欄、源泉徴収票を提出するものの欄も、ゼロとなります。

合計表に、不動産の使用料を書く欄があったので、

事務所の家賃を記載するのかと、思ってしまったのですが・・・

不動産業者でない私は、どうやら関係ないみたいですね。汗

※参考→ [手続名]給与所得の源泉徴収票(同合計表)|国税庁

事業主と青色専従者の各種控除について

上記の書類を書く際にも関係してくるのが、各種控除ですね。

私は子供がいるので、

専従者の扶養親族の欄が、どうなるのか?

????だったもんで。

扶養親族の欄。扶養控除と配偶者控除。

特に、子供がいる場合とかですね。

子供は、事業主の扶養に入りますので、

専従者の扶養親族は0人で問題無いかと。

給与所得者(専従者)の扶養欄には記載しません。

※日本は累進課税なので、所得の多い事業主の扶養にした方が、

得するパターンが多いかと。

国民健康保険、国民年金保険 、生命保険等の保険料控除。

これも事業主の保険料控除で申請した方が、良いはず。

配偶者宛の保険料の請求書も、

生計を一にしている、事業主の保険料控除にして問題ありません。

よって所得が多い方、事業主の保険料控除にしましょう。

くれぐれも重複して申請しないように。

青色専従者は、従業員を雇うという事

青色専従者って従業員になるので、書類が多くなるんね。

人を雇うのって大変。パニックですね。

提出不要でも記入しておかなければいけなかったり、

市役所にも提出するんかい・・・って感じです。

青色専従者で、税金がかからない範囲だから・・・

と思って甘くみていました。

税務書類って、ホントわかりづらいし、

提出書類、非常に多いですね。

未だ自信をもって理解しているとは、全然言えませんので、

間違っていたら、ホントすいません。

従業員(青色専従者)を雇うと、源泉徴収や、

従業員の確定申告的な作業→年末調整をしなければイケませんので、

より一層、必要書類や作業が増えますね。

青色専従者で、源泉徴収の所得税が発生しない場合でも、

上記の様な書類は、出さなければいけません。

所得税が発生していないので、

特に延滞税とかのペナルティも無い様ですが・・・

提出しなければいけませんので。しっかりと提出しましょう。

青色専従者の適正給与額は、とりあえず月8万の理由は100万円の壁。

→103万、106万、130万、150万の壁。税金の扶養と社会保険の扶養の違い。

個人事業主なら、社会保険の扶養は関係ないので、

壁は突き抜けてもあまり問題ない。

ただ、青色専従者給与額には、妥当性も求められるますので。

→青色事業専従者給与額の決め方。いくらが損しない金額なのか考える。

税務署へ質問しても、割と対応は様々です、

イマイチ良く分からない説明だったり、

税理士では無く、良く分かっていない様な、事務員に対応されたり、

必要書類が届くと言われたが、届かなかったり、

けっこう、いいかげんです。

申請書類は、提出用と、控え用があるかとは思いますが、

提出したという事を保証するの為にも、控えは必ず取っておきましょう。

税務署の手続きに関して、

説明がなかったから・・・わからなかったから・・・

では全く通用しません。

不明点は、先延ばしせず、専門家に確認する事をおススメします。

→税理士をお探しなら『税理士探しの強い味方 税理士紹介エージェント』

面倒な経理業務は、クラウド会計がおすすめ。

→個人事業主におすすめクラウド会計ソフト。freee、マネーフォワードクラウド確定申告、やよいの青色申告オンラインの比較。

半自動入力で、仕訳の手間も無くなります。

→クラウド会計のメリットとデメリット。インストール型会計ソフトとの違い。

クリスマス商戦に、年末調整、棚卸、領収書の整理、そして確定申告。

うーん・・・正念場ですね。

P.S.

住民税の特別徴収と、普通徴収ってわかります?

普通徴収の方が一般的でない徴収方法なので、

特別徴収という言葉に、私は、わけプーになりました。

普通徴収→納税義務者ご自身に納めて頂く方法

特別徴収→給与支払い者が徴収して納める方法

通常は給与支払い者が納めるので、特別徴収になります。

所得税は、源泉徴収で、

市・県民税は、特別徴収というみたいですね。

ややこし!!

給与所得者の場合・・・

所得税は源泉徴収で前払いで、市県民税は特別徴収で後払い。

うーんやっぱり、ややこしい。

コメント

コメント一覧 (25件)

個人事業主からの目線で判り易く、大変参考になりました。

CAPTAIN MASAO HAYASE 様

人を雇うと書類が増えますからね。

少しでも参考になった様で幸いです。

専従者給料とパート収入の割合って決まりありますか

青色専従者は、専ら従事している人なので、

外で働く事との両立はできません。

数時間程度ならという見解もあるようですが、

基本的に「パートとの両立は無理」と思っておいた方が無難かと。

>給与支払報告書(個人別明細)の2枚は、市役所に提出。

とありますが E-TAXで処理していてもこの給与支払報告書は別途

市町村役場に届けなければいけないのでしょうか?

E-TAXで申告し始めて3年になりますが1度もこの報告書を役場に

提出しておりませんが何も言ってきません

よろしくお願いします

e-TAXは税務署へのみ届出をするものなので・・・

別途、市区町村へ、給与支払報告書を提出する必要があります。

市民税や、国民健康保険料にも影響してくるので・・・

出さないのはマズイはず。

税務署は財務省、地方自治体は総務省。

管轄こそ違いますが、照らし合わせれば容易に分かるハズ。

不安なら、お近くの市区町村へ確認する事をオススメします。

本サイトは妻を青色専従者にした際に同じ状況のため大変に参考になりました。

自分でもいろいろ調べてみたところによると、

扶養親族については専従者に付けた方が得になる場合がありますね。

専従者給与が年100万を超える場合だと、

扶養の有無で住民税の課税・非課税が変わってきます。

100万円や103万円の壁ギリギリだと、

住民税や所得税の課税が無くなり得になるのですね。

なるほどです。ありがとうございます!

今年から妻を専従者にして青色申告をはじめ、記入がわからず困っていました。本当にたすかりました。ありがとうございました!

ホント意味不明なんで、私も困りましたので。

役立ったようで幸いです!

初めての専従者給与で、確定申告直前に

色んな提出物があることが分かりパニックに。

凄くわかりやすく大変助かりました。

もしもこのサイトが見つけられなければ

私は諦めていました。

本当にありがとうございます。

いえいえ恐縮です。ありがとうございます!

ありがとうございました。助かりました

私も専従者給与を払い国保を下げようとしてますが、うまくいきますかどうか

どうしても 世帯で考えるので 意味があるかどうか。

でもこれから少し多く働こうとしているので

意味があると思い専従者に給与はらいます

事業所得の金額によりますが、

専従者給与は経費となるので、基本的には、税金、国保と安くなるハズです。

→個人事業主が払うべき税金と保険料の全て。税金の種類と税率の計算方法。

事業税を払うくらいの所得があるなら、専従者にした方が良いかと。

ありがとうございました。とても助かりました

私も今年から専従者給与を払い所得税・国保・住民税等を下げようとしています。

本日突然税務署から ’源泉所得税の納付書’ が送付されてきて初めて見る書類なのであたふたしていました。

あの封書ホント焦りますよね。書類も多いし。

参考になったようで嬉しいです!

本当にまったく同じ悩みでした。色々調べましたが、一番わかりやすく、⁇なところが全て解決しました。本とか買っても、痒い所に手が届かないと言うか。本当に感謝です。毎年の悩みの種が無くなりました。

ありがとうございます!

いえいえ、こちらこそありがとうございます!

初めまして。

年末調整に関する知識が何もない上に、コロナで説明会も中止となり、困りはてて色々と検索していたところ、こちらの記事にたどり着きました。

分からないことだらけでしたので本当に助かりました。

心から御礼申し上げます。

少しでもお役に立てたようで光栄です。大変な時期ですがなんとか乗り切りましょう。

こんにちわ。

毎年、お世話になっております。

給与所得控除と基礎控除の金額が変わっておりますので、

修正されるのが良いかと思います。

ご指摘ありがとうございます。

基礎控除:38→48万円

給与所得控除:65→55万円

に修正させていただきました。

初めまして。

毎年毎年、この時期になると、たくさんの書類を抱えながら、こちらの記事を読ませていただいてます。

何年やってもなかなか覚えられない(というか、同じところでつまずくw)ので

本当に助かっています。

分かりやすい解説、本当にありがとうございます!

今年も申告頑張りましょう!

もし分かるのであれば教えて下さい、、

分からず色々調べていたら

こちらにたどり着きました。。

青色専従者給与の年末調整について

夫が個人事業主で今年の初めから私が専従者給与を貰っています(月8万で源泉徴収0)

年末調整についての書類について教えて下さい。

書類は

①給与所得に対する源泉徴収簿

②給与所得者の扶養控除等(異動)申告書

③給与所得者の保険料控除申告書

④給与所得者の基礎控除申告書兼配偶者控除等申告書

⑤給与支払報告書(総括表)です。

①はなんとなく理解して記入して保管しております。

⑤は役所に電話して記入方法を聞いて役所に提出しました。

残りの②〜④を記入して保管する必要はありますでしょうか?ご回答を宜しくお願いします。保管なら記入の仕方を教えてもらえますかね、、、年末調整のしおりをみても難しくて、、可能で有れば宜しくお願いします。

何度も何度も読まさせていただきました。

本当に助かりました!

ありがとうございました(>_<)