個人事業主の限界を感じ、法人を設立して・・早10年。

理解したつもりで会社にしましたが、

法人については、法人化してから分かる事が多かったです。

節税とか、お金の面で法人化すると、

あんまり上手く行かないんじゃないかと思うこの頃。

社長ってイメージほど良いもんじゃないし、

個人事業主よりも茨の道ですからね。

もちろん、私はお金目的で法人化したので・・・

その辺の事も含めて、まとめておきます。

法人化のメリット

所得の分散が可能となる

法人化する事で、法人から社長に役員報酬(給料)を払えます。

日本は超過累進課税制度なので、

稼ぎが多いほど税率は高くなるんだけど、

法人と個人で所得の分散ができるから、税金が安くなるって事。

個人の所得税は、課税所得330万から20%へ上がるからね。

個人の所得税率

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

法人側で支払った役員報酬は全額損金(経費)となり、

貰った社長(個人)は、給与所得控除も適応となる。

配偶者や親族も一緒に働いているなら、同じように分散対象も追加できる。

個人事業主の青色申告特別控除は、一律65万円ですが、

給与収入の給与所得控除の場合は、最低55万円~の控除となっており、

年間給与額に比例して大きくなります。

| 給与等の収入金額 | 給与所得控除の計算式 | 最低控除額 | 最高控除額 |

|---|---|---|---|

| 180万円以下 | 収入金額×40%-100,000円 550,000円に満たない場合には、550,000円 | ¥550,000 | ¥620,000 |

| 180万円超-360万以下 | 収入金額×30%+80,000円 | ¥620,000 | ¥1,160,000 |

| 360万円超-660万以下 | 収入金額×20%+440,000円 | ¥1,160,000 | ¥1,760,000 |

| 660万円超-850万以下 | 収入金額×10%+1,100,000円 | ¥1,760,000 | ¥1,950,000 |

| 850万円超 | 1,950,000円(上限) | ¥1,950,000 | ¥1,950,000 |

ちなみに、給与所得控除の金額は、年々下がっており、

以前は年収1,500万円の245万円控除が最大だったのが・・・

令和2年現在では、年収850万円で頭打ち。

| 給与所得控除の収入上限 | 給与所得控除額上限 | |

|---|---|---|

| 平成25年分~平成27年分 | ¥15,000,000 | ¥2,450,000 |

| 平成28年分 | ¥12,000,000 | ¥2,300,000 |

| 平成29年分~令和元年分 | ¥10,000,000 | ¥2,200,000 |

| 令和2年分以降 | ¥8,500,000 | ¥1,950,000 |

給料を上げれば、社会保険料も上がり、所得制限にも引っかかる。

以前ほど、役員報酬を高くするメリットも無くなってますので。

最大2年間の消費税免税

2023年10月1日より、インボイス制度が開始となりました。

適格請求書事業者を選ぶ場合は、最大2年間の消費税免税は使えません。

※適格請求書発行事業者でなければインボイス(適格請求書)が発行できず、

取引相手(買い手側)が、消費税控除制度を利用できません。

この相手が損する仕組みにより、消費税免税は諦める企業が多いかと。

消費税は、基準期間(2期前)の課税売上高が1,000万円を超えると消費税の課税事業者となる。

個人事業主も法人も、これは同じルール。

個人事業主から法人化すれば、また新しい事業者となるわけで、

法人設立から2年間(2期間)は消費税免除となります。

ただ、小規模事業者のみという条件があるので気をつけて。

納税義務が免除となっており、

免除の為の判定条件があるので気をつけて。

初年度から課税パターン

- 資本金の額が1,000万以上

- 設立日から6ヶ月の給与支払額が1000万以上

- インボイス制度の開始に伴い課税事業者を選択する場合

資本金が1,000万円以上の場合や、

特定期間(設立後6ヶ月間)の課税売上高が1,000万超の場合は、

初年度から課税事業者となる・・・

課税売上高1,000万円は厳しくね?と思ったら、

課税売上高の代わりに給与支払い額で判定が可能とのこと。

特定期間の課税売上高が1,000万円を超えるかどうかの判定については、課税売上高に代えて、特定期間中に支払った給与等の金額により判定することもできます。

特定期間の判定|国税庁

よって、資本金1,000万円未満の法人のほとんどが、

2期目も免税事業者になれますので、ご安心を。

薄利多売な商売ほど、消費税の免税は大きいですからね。

ちなみに、輸出取引(海外売上)は免税取引であり、

課税売上高(消費税がかかる売上)も少ないので、

2年間免税って、そこまで得する感じでは無いかと。

赤字繰り越しが最大10年可能

個人事業主で青色申告の場合、赤字の繰り越しは3年でしたが、

法人で青色申告の場合、赤字の繰り越しは10年となります。

※平成30年4月より、法人の欠損金繰越期間は9年→10年へ

初年度を大幅赤字にしておけば、

後の10年間は利益と相殺できる→税金を抑えられるというわけ。

赤字の会社は税務調査にも入られにくく、

法人は、キャッシュさえ有れば続けられますから。

私は、そんな頭も回らず、そもそもキャッシュも無かったので、

初年度から今まで黒字、しっかり税金払ってますけど。

節税策が増える(経費範囲が広がる)

個人事業主の節税となると限られますが、

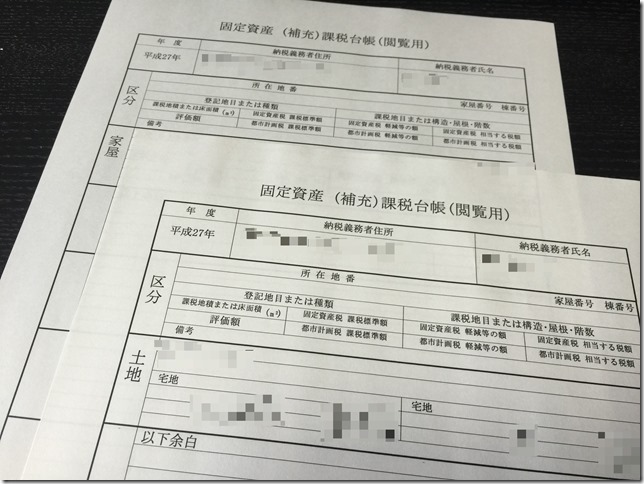

法人化すれば、借り上げ社宅、出張旅費、社用車と、

経費にできる対象が増えるので、

個人所得を増やさず、個人の可処分所得が増える裏技。

特に、住居費用が社宅として経費計上できるのは凄い。

個人の場合、使用面積等で按分が限界ですけど、

法人なら、家賃の50%~90%が経費計上可能となります。

→賃貸住宅を法人契約で節税。役員社宅で家賃を経費にする際の注意点。

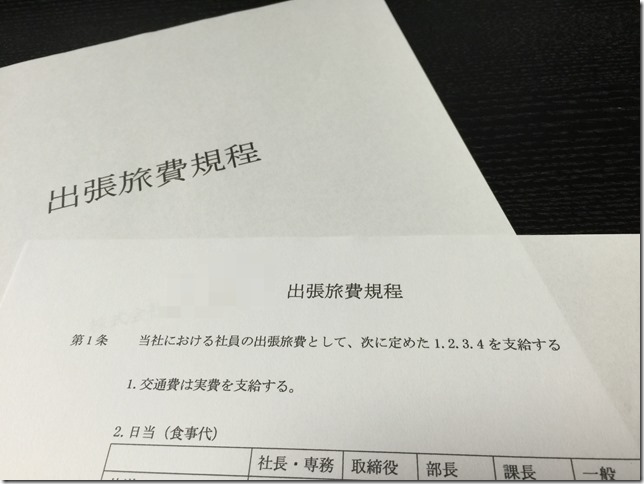

出張手当という非課税所得の裏ワザも有る。

所得は増えないのに、お金は増える。所得は関係無いの良い例。

→出張旅費で節税する際の注意点。出張手当(日当)の相場と適正額の考え方。

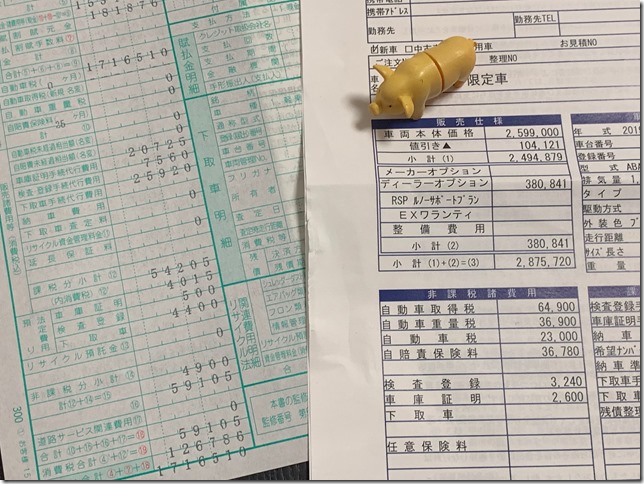

自動車だって法人名義で購入すれば、立派な社用車。

高い維持費は損金となり、軽自動車なら1~2年で全額償却。

最近の軽自動車は、値下がりもしづらいから良い資産。

→法人で中古車購入して気づいた注意点。自動車の減価償却と耐用年数。

法人では、年間の役員報酬も事前に決める必要が有るので、

「ふるさと納税」も満額きっちり使いきれます。

個人事業主の場合は、終わってみないと所得額も分からないですからね。

→高還元率のふるさと納税サイト。楽天ふるさと納税だけ使う理由。

法人で生命保険加入すれば全額経費にもできますけども、

令和元年の税改正により節税保険商品も厳しくなってますので。

まぁ、保険で節税って聞いたら、とりあえず疑った方が良いと思う。

他にも、福利厚生を絡めて、色々と経費化してる人も居ますけど、

従業員の為に福利厚生は有るので、

家族役員メインの会社では、辞めた方が良いですね。

決算月を自由に決められる

個人事業主の場合、毎年1月1日~12月31日での成績を、

毎年2月15日~3月15日の確定申告で報告しなければなりませんが、

法人の場合、決算月を自由に決められます。

忙しい時期を避けて、来季に向けた準備をする余裕ができる。

適切な設備投資は節税にも繋がるわけで、

繁忙期に決算だと、今期の利益も集計しづらいですからね。

法人の確定申告期限は、決算の2ヶ月後なので、

一般的に多いのは、決算3月末→期首4月→申告5月末という法人。

弊社は閑散期の2月末決算→申告4月末にしています。

法人化のデメリット

会社設立費と法人維持費が高い

個人事業主では書類を出すだけだった開業届、

法人設立の場合は、印紙代、謄本代、登録免許税・・・

株式会社の場合は、実費(法定費用)だけでも約20万円必要となる。

※合同会社の場合は約10万円

法人登記は司法書士業務であり、

司法書士へお願いすると約25万円~30万円ほど請求されます。

法人の実印(代表者印)とも用意する必要が有りますからね。

また、法人化するにあたり、税理士契約も欠かせないので、

税理士報酬という固定費も発生するようになる。

税理士の費用は、ホントピンきりですが、

事業規模(年商)で判断しているところが多いかと。

参考までに弊社の場合、

顧問料、予定納税手続き、年末調整、決算申告・・・と、

全部合わせて、年間で約36~37万円。

税務調査の立ち会いは無料でやってくれるとのこと。

高いかどうかは、一概には言えないと思いますので。

また、法人格を所有すると、法人住民税(均等割)も必ず発生します。

例えば、神奈川県の場合は、

資本金1,000万円以下、従業員50人以下の法人で、

赤字でも年額7万円(県民税均等割2万円 + 市民税5万円)が発生する。

法人を設立する為に、約30万円が必要で、

法人を維持する為に、毎年50万円くらいは必要ということです。

法人解散・廃業が簡単では無い

法人は個人事業主のように書類一枚で廃業できません。

法人解散には面倒な手続きと、それに伴い費用も必要となります。

最低でも2ヶ月以上の期間がかかり、

解散登記、清算人の選任登記、清算結了の登記、官報公告費・・・と、

実費だけでも約7~8万円かかり、決算2回に登記手続きも必要。

税理士、司法書士への手数料も含めると実費で50万円ほど必要になります。

※法人精算に関わる費用は、法人の経費となります。

手続き費用だけで済めば良いですが、

設備の処分費用や、賃貸店舗の原状復帰費用とか、

事業拡大すればするほどに撤収にもお金は必要となる。

個人事業主の廃業率と同じく、法人の廃業率も高いわけで、

儲からなくなったから、個人事業主に戻るとか、

簡単にできたら、そりゃこんなに悩まないよね。

法人の実効税率は20%を超える

法人税と個人の所得税だけ比較して、

法人税の方が軽いと思ってたんですが・・・

実際のところ、法人税以外の支払うべき税金が多いので、法人の実効税率は思ったより高い。

一番低い400万円以下の所得でも、実効税率は20%を超えるのです。

→法人の維持費と実効税率。法人が支払う税金の種類と社会保険料。

| 税率 | |

|---|---|

| 法人税 ※所得800万円以下 | 15.00% |

| 地方法人税 | 1.545% (法人税×10.3%) |

| 法人事業税 ※所得400万円以下 | 3.50% |

| 法人住民税 (所得割) | 0.885% (法人税×5.9%) |

| 法人住民税 (均等割) | 7万円 |

| 特別法人事業税 ※収入割の課税法人 | 1.05% (法人事業税×30%) |

所得の分散ができるといえど、個人に払う給与は個人の給与所得。

個人側で別の税金も発生するわけ。

法人事業税の場合は、個人事業税のような290万円の控除も無く、所得に応じて段階的に上がる仕組み。

保険税と呼ばれる、社会保険料負担も有るからね。

社会保険料への加入が必須

法人になると社会保険(健康保険+厚生年金)へ強制加入となり、

個人事業主が加入する国民健康保険と国民年金保険に比べ高額。

雇われサラリーマンなら会社が半分負担してくれますが、

経営者は倍の負担となる。

法人で払って個人でも払って、とにかく痛いです。

| 保険料率 | 法人負担分 (経費計上) | 個人負担分 (社会保険料控除) | |

|---|---|---|---|

| 健康保険料 | 9.93% | 4.965% | 4.965% |

| 介護保険料 (40歳以上) | 1.79% | 0.895% | 0.895% |

| 厚生年金保険料 | 18.30% | 9.150% | 9.150% |

| 子ども・子育て拠出金 (旧 児童手当拠出金) | 0.34% | 0.34% | – |

| 雇用保険料 (一般の事業) | 0.90% | 0.60% | 0.30% |

| 労災保険料 ※小売・卸売業 | 0.30% | 0.30% | – |

社会保険料は、個人側の所得控除(社会保険料控除)の対象となりますが、

社会保険料自体は、個人の「所得」ではなく「収入」から算出されます。

「給与所得控除」や「所得控除」適応前の金額で判断されるってこと。

その金額は、ザックリと計算して給与額の30%を超える。

そのうち半分の15%は法人側の負担、これが社員毎に発生するわけ。

例えば、役員報酬を年間600万円を支払う場合、

社会保険料は180万円となり、法人側でその半分を負担しなければならないので、

給与600万円+約90万円の金額が必要となります。

一方、個人側では、給与600万円-約90万円の金額が支給されるのです。

※所得税や住民税も源泉徴収されるので、実際の手取りはもっと少なくなります。

個人でも税負担が高いのが、社会保険料。

社会保険料だけ、課税所得ではなく給与から算出する。

これが役員報酬を決める上でも難解なポイントにもなる。

→適切な役員報酬で節税する。個人と法人の税金と社会保険料、所得分散時の実効税率の違い。

更に社員を雇えば、

労働保険(雇用保険+労災保険)の加入義務も発生してしまう。

※役員は労働保険の加入対象では有りません。

ちなみに、配偶者が居るなら、130万の壁を上手く使って、

社会保険(第2号被保険者)の扶養者(第三号被保険者)にするという方法も有ります。

配偶者や子供が年間報酬130万未満なら、社会保険料の被扶養者にできる。

→103万、106万、130万、150万の壁。税金の扶養と社会保険の扶養の違い。

社会保険料は、給与額に比例して高額になっていくので、

扶養する側の役員報酬を安くすれば、個人事業主よりも支払う保険料を安くできたりもする。

実際、私も厳しい時は、妻に扶養に入って貰っていました。

→法人が社会保険に新規加入する際の手続き流れ。厚生年金保険・健康保険の資格取得に必要な書類と注意点。

個人事業主の国民年金保険(第1号被保険者)だと、

配偶者も国民年金に加入義務が有りますからね。

→個人事業主が払うべき税金と保険料の全て。税金の種類と税率の計算方法。

ちなみに、社会保険未加入については、近年非常に厳しくなっており、

年間130万円未満の給料でも、月15日以上勤務する場合は、

社会保険への加入も避けられません。

子どもが居る場合、保育園は月15日以上の勤務が条件だったりするので、

子供を保育園に入れるなら、社会保険の加入も避けられなくなっていたりもする。

まぁ、届出を出す場所、管轄は違うので・・・ね。

役員報酬は1年間変更不可能

役員報酬は毎月同じ額でなければ経費として認められません。

その役員報酬額は、期首3か月以内に決めないと損金として認められない。

定期同額給与ってヤツ。

役員報酬って決めたら1年間は変更できないので、

期首に1年間の利益を想定して、役員報酬を決めないといけない。

明日もどうなるか分からない商売、

1年前の時点で、個人と法人の所得をバランス良く分散は無理なわけで、

役員報酬のせいで無駄に税金を払うパターンも有るわけさ。

役員報酬って高くすれば、個人の税金、社会保険料は増えるし、

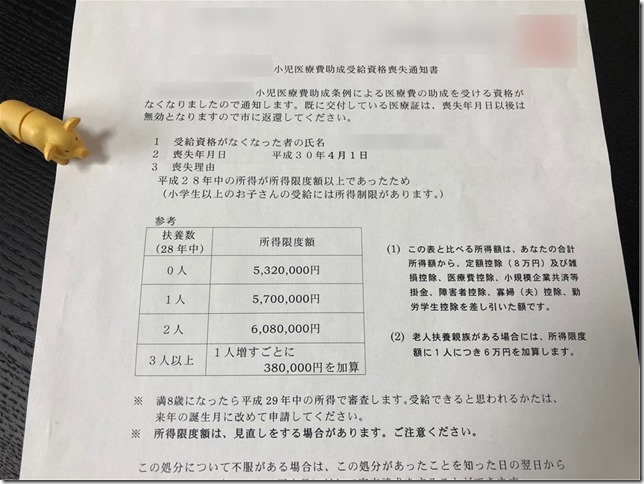

保育料、児童手当、小児医療費助成、高校授業料と所得制限も有りますので。

特に子育て家庭の場合は気をつけて。世の中は高所得者に冷たいですからね。

→児童手当・小児医療費助成制度・保育料・高校授業料無償化の所得制限。子供の補助金と親の年収の関係。

また、役員報酬を変更する際も、ルールが有るので色々と面倒です。

→役員報酬の変更方法と注意点。給与変更後に必要な手続きと流れ。

変更した場合は、社会保険事務所での手続き。

減額する場合は、証拠となる書類の提出も求められます。

→給与変更後に必要な社会保険の手続き。月額変更届(随時改定)の書き方。

期首なら役員報酬を好きな金額にできるというわけでもなく、

なぜその給与額にするのか?役員報酬の妥当性も求められます。

例えば、会社精算するにあたり、会社の利益余剰金を残したくない、

かといって、最後の数年だけ給与を大幅に上げるとかは無理なわけです。

退職金も役員報酬を元に算出し、限度額もありますから。

会社に利益を残しまくっても、会社を畳むときに困るのです。

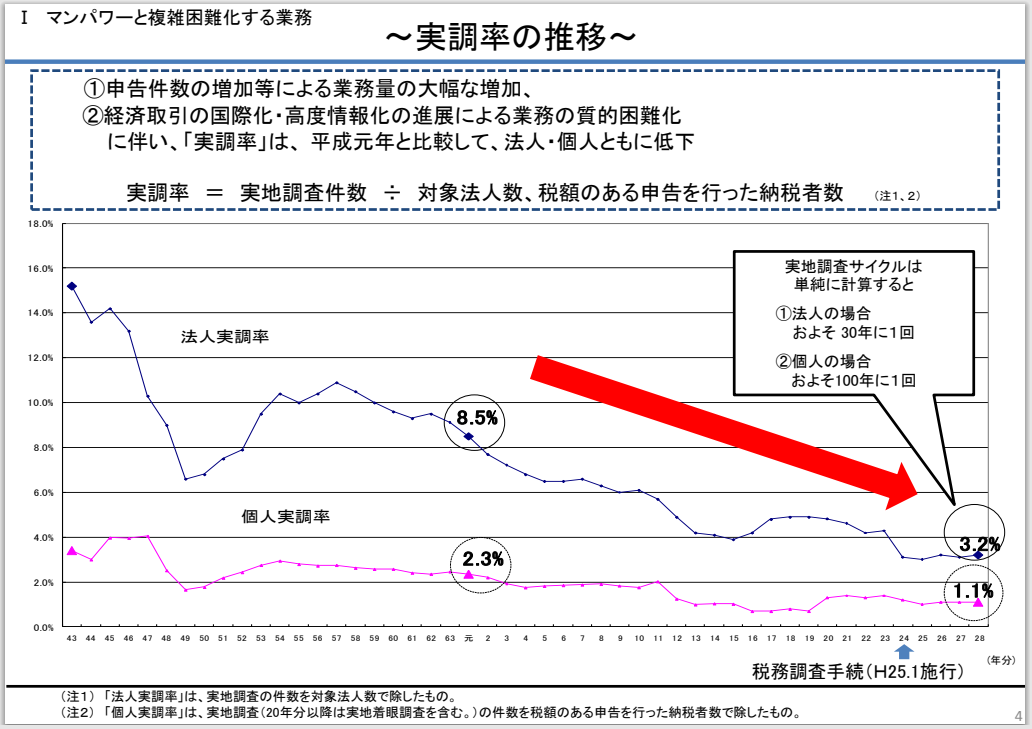

税務調査の確率は上がる

税務調査は、誰もが気になっているところかと。

個人事業主よりも、法人の方が税務調査の可能性は高くなる。

法人実調率は3.2%、個人は1.1%、個人の約3倍。

法人成りした翌年か、課税事業者となった翌年か、

個人の廃業届も、税務調査の確率を上げる引き金の一つということ。

利益が出ているなら尚更、可能性は高くなる。

また、個人事業主時代よりも、適切な会計処理が必要となり、

別人格ということで、明確に個人との区別も求められる。

法人口座のお金は、代表者でも勝手に引き出せないわけで、

会社のお金が自由に使えなくなるってのも、デメリットかと。

まぁ、長く商売するなら、経理知識は必要だし、

税務調査も避けられないもの。

早いか遅いかの違いだと思ってる。

法人代表者の引越しが面倒になる

法人の登記住所ではなく、代表者個人の住所を移動した場合の話。

法人の代表者住所も登記簿謄本に記載されているので、

社長が住所変更したら、変更登記申請手続きもしないと駄目です。

登記申請は無料ではできないので・・・

自分でやれば実費1万円ですが、

私は司法書士にお願いしたので、合計3万円かかりました。

そのほかにも、代表者住所って色んな書類に記載されているので、

法務局、税務署、県税事務所、市役所、年金事務所・・・

たかが社長というだけで、凄い引越し手続きが面倒になりました。

→法人代表者が引越しする。法人役員の住所変更に係る面倒な手続き。

マジで迂闊に引越しできないっていう。

相続税は回避できない

法人の資産は、法人のもの。

法人は死なず、相続という概念が無いからといって、

相続税を回避できるというわけでは有りませんでした。

株式会社の代表者が亡くなった場合、

法人所有の不動産、預貯金、有価証券は、法人名義のままですが、

代表者個人が所有していた株式は、被相続人へ相続となる。

非上場会社でも、有価証券は遺産相続の対象。

結局の所、自社の総資産から株の価値を判定するので、

自社株保有したまま死んでも意味も無いわけ。

家族になるべく多くの資産を残したいなら、

なんだかんだで長期的なプランも必要ってこと。

法人は継続するもの、ゴーイングコンサーンという考え方。

いずれ死ぬ個人とは、全く考え方も異なるし、

そんな面倒なもの、ちゃんと清算してから死にたいとも思う。

そもそも家族にお金を残したところで、

お金の使い方を知らなければ、一瞬で無くなる。

自分で使い切る・・・というよりも、

家族が若いうちに、生き抜く力を身につけてもらった方が良い。

子供の教育にお金を使うべきですね。

法人には税理士が必須

私は個人事業主時代は、経理は一人でやってきましたが、

法人化するのに顧問税理士は必須でした。

法人では、個人の申告書とは別物であり、

法人の申告書まで作成できる会計ソフトも高額なのです。

申告書を作成できる、申告ソフトを用意したとしても、

法人申告書の作成は非常に難しく、間違えるリスクも高い。

過少申告加算税や延滞税が課されては本末転倒ですからね。

そして、税務手続きだけでなく、

税務調査での追徴課税を避けるためにも、税理士は必要なのです。

税理士を雇用する上で大変だったのが、

税理士報酬というお金の関係だけでは無いということ。

自分の経済状況を全てさらけ出し、

尚且つ、自分のやっている事を、全て把握してもらう必要がある。

考えてみれば、当たり前の事なんだけど、

これって、もの凄く難しい事。

税理士選びって大変なので、一発目で決めがちなんですけど、

ホント複数人の税理士と面接して決めた方が良いです。

料金や条件だけでなく、ちゃんと税務をやってくれるのか?

実際のところ、トンチンカンな税理士は多く、

小規模企業共済やセーフティ共済すら把握してなかったり、

普通にコミュニケーションが取れない税理士も多いのです。

毎年のように税改正も行われ、税情報は日々変化しているし、

税理士の平均年齢は60歳以上、

高齢化しまくりの現代、パソコン作業すら危うい人も居るのも事実です。

特に、我々のようなWEB業界なら、

最低限ITの知識が無いと、適切な会計処理もできませんからね。

クラウド会計に対応しているか?っていうのも、

情報に強いかどうかの判断にはなるかと。

経理専門の人を雇う余裕なんて無いわけで、クラウド会計での自動仕訳は必須。

→クラウド会計のメリットとデメリット。インストール型会計ソフトとの違い。

法人の会計ソフトもクラウドの時代ですからね。

クラウド会計で悩むなら、freeeとマネーフォワードクラウドの2択です。

→小規模法人におすすめクラウド会計ソフト。freee、マネーフォワードクラウド会計、弥生会計オンラインの比較。

確かに時間もかかるし、面倒だけど、

どこの税理士も初回相談は無料なんだから、使わない手は無い。

税理士紹介サービスだって無料で使えるわけで。

近場の税理士に絞って、色々と相談してみるのも良いと思う。

→税理士をお探しなら『税理士探しの強い味方 税理士紹介エージェント』

とりあえず撃たないと当たらないし、

税理士を後から変更するのは、更に面倒ですからね。

意味不明な、高額コンサルに手を出すくらいなら、

税理士に相談しまくった方が、よっぽど為になるのですよ。

法人成りの利益目安とタイミング

法人化するにあたっての利益目安。

一般的に言って、利益500万円超えが目安と言われますが、

これはあくまでギリギリの数値。利益≒事業所得です。

事業収入-必要経費-青色申告特別控除(65万円)=事業所得

節税策や所得分散を有効的に使う事を考えると、

事業所得1,000万円が最低ラインかなと。

法人の実効税率もそれほど低くは無いから。

→適切な役員報酬で節税する。個人と法人の税金と社会保険料、所得分散時の実効税率の違い。

「会社設立で節税になる」ってよく見かけますが、

実際には、上記のように様々な要素が絡んでおり、

全然ぜーんぜん、全くもって、一概には言えないという事。

法人で節税策が増えるといっても、

あくまで利益が有ってこその節税ですからね。

商売では一時的に売上が伸びるなんて事も、よくある話。

今でも来年の利益なんて分からないし、コロナみたいな予期せぬ事態も起きる。

法人経理の手間を考えたら、事業所得1,000万円では割に合わない。

年間で数十万程度の差額なら、法人化する方がリスク有るわけで、

そう考えると2,000~3,000万円の利益出てからでも遅くはないとも思った。

我々は変化の速いIT業界なわけで、

商売を続けるってこと自体、全然安定しないってのも前提にある。

これは個人事業主時代から変わらず思っていること。

→脱サラ、独立起業はオススメしない理由。個人事業主のデメリット。

そもそも止む無く法人化する人の方が多く、

節税っていう視点での法人成りは珍しいっていうか、

法人成りする本来の目的とは違うのですよね。

個人事業主であれば、利益が出た時だけ税金を多く払えば良いだけ。

法人となると、払い続けなければならない固定費が増える、

精神的な負担、プレッシャーも半端無いのです。

安いサブスクより、高くても買い切りが良い。

そう思うのが私です。

私が法人成りした理由

いくら悩んでも机上の空論であり、やらない理由を挙げるのは簡単。

全ては、やってみないと分からないって事。

節税ごときで悩むのも、なんかカッコ悪ぃなっても思ったし、

そんな考えだと、事業衰退するだろうなって結論に至り、

私は法人化することを決めました。

実際、法人代表者となって思うのは、

利益が出てるなら法人化しない理由は無いわけで、

所詮は個人事業主レベルの商売と判断されてしまうのは、仕方ない事なんだなと。

法人経営者と個人事業主では、考え方も大きく違う。

変わらないつもりで・・・変わってしまっている自分も居る。

法人の代表者というだけで、人は聞く耳を持つもの。

個人事業主って社会的信用も無いわけで。

法人という名前だけでなく、

設立期間や資本金で、信用してもらう為の材料も創れるのです。

ただ、新設法人って、社会的信用はゼロなので勘違いしないように。

最初は、法人口座開設、法人カード作成にも苦労します。

→個人事業主から法人成り手続きの流れ。法人化で悩んで決めた事、個人からの引き継ぎ方法。

いずれにせよ、法人化することで色々と知識が付いたのは確かだし、

書籍を買い漁るよりは良い投資。

とりあえず「社長になる」という目標は達成しましたからね。

株式会社の社長なんて全然大したこと無い、

社長の私だから言える事。

そう言い続ける為に、いつまでも現役であり続けたいとも思いました。

コメント

コメント一覧 (8件)

はじめまして。

いつも楽しく拝見してます。

私も同じような業種です^^

税理士選び結構肝ですよね。

税理士もピンキリですからね。。。

私はFXの申告を馬鹿な税理士に任せて死にかけました><

(今は違います)

参考までに、税務署にいったら公認税理士?か何かの札があると思うんですがそこを当たれば良い人(腕の良い)みつかる可能性は上がると思います。

うちの会社の先生はのってました、国税OBでかなり心強いです^^

では!

oggy様

税理士は本当に悩みましたね。

実際、税理士なのに税務の事で話が通じない。

なんちゃって税理士に対応されると、会話すら成り立たない。

心強いって信頼して任せられるなんて・・・素晴らしいですね。

法人化ですか。オメデトウゴザイマス!(なのか?よくわかりませんが)

いやー「課税事業者なんかなりたくねえ」などと言って、大台超えないようにダラダラ商売してる当方とは大違いです。エライ!

法人住民税も、赤字でも納付とか意味わからんけど、まあでもその義務でモチベ上がるなら安いもんかもね。

税理士かあ、2~3回会ったくらいじゃ本性なんてわからんしねえ、いい先生に当たるといいっすね。

オラもがんばるっぺ!

では!

陽 さん

法人化のプレッシャーは有りますが・・・気になったのでやってみました!

ありがとうございます!

初めまして。SAKISAKIと申します。

自分も輸入パーツ代理店を個人でやっているもので、似た境遇でかつ頑張っておられる姿に魅かれてこのブログにコメントしております。

私はまだ商売自体は始めて1年もたっておりませんが、法人化と言うのは雲の上の存在と感じてきましたが難しいなりにこのブログを読んで将来的に機会があればやってみたいと思えました。

これから先、大変なことも多いとは思いますが負けないでクリアして行ってほしいと思います。このブログで少し私自身にも自信が付きました。応援しております!

SAKISAKI様

ありがとうございます。

私も起業した当初は、法人化するとは思ってませんでした。

法人成りって面倒でリスクも多いけど、良い点も感じてます。

事業主やってるなら、いずれは通る道。

輸入パーツとは、まさに同業者。お互い頑張りましょう。

「売上が個人口座に振り込まれるものは、その銀行口座を事業用口座として、個人利用しない事に」→そんなことできないと思っていました。

売上が振り込まれる口座が個人口座でも、その事業にしか使用していないのであれば事業用口座として帳簿に載せることができるとは知りませんでした。

今後の参考にします。

ありがとうございます。

個人向けのサービスは、個人での登録も前提ですからね。

ただ、明確な理由が無いと不味いと思いますので・・・

個人名義のまま利用する不安が有れば、税理士・税務署に確認ですね。