個人事業主から法人へ変わり。

払うべき税金、保険料はどのように変わるのか?

法人って、人格が一人分増えるわけで、

払う税金の種類は増えるし、社会保険料負担まで有るので・・・

思った以上に実効税率は高い。

法人は税金が安いっていう謎のイメージ。

中小企業ならむしろ高いのでした。

法人の維持費

法人を維持する上で、必要なコスト。

法人という人格が増えるので、法人住民税(法人市民税、法人県民税)が取られます。

存在するだけで発生する税金が住民税です。

法人住民税の均等割りは、年間で約7万円(県民税 約2万円+市民税 約5万円)の税金が発生します。

※資本金1,000万円以下は約7万円、資本金1,000万円超えは約18万円。

個人の均等割りとは違い、所得が無くと発生するので、赤字でも支払わなければなりません。

また、法人で働く人間に給与を払えば、

支払った給与額に対して、社会保険料(健康保険、厚生年金)の支払義務も生まれます。

社会保険料は、保険料といえど払わなければならない保険税。

法人と個人で半分ずつ負担となっているので、実は凄い高額なのです。

法人化でネックとなるのも、この社会保険への加入義務。

→節税目的で法人化するメリット・デメリット。個人事業主と法人の大きな違い。

ちなみに、法人となれば、税務手続きも複雑になるので税理士雇用も避けられない。

年間50万円~の税理士顧問料も必要となるのでした。

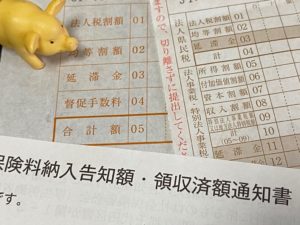

法人が納める税金の種類と算出方法

個人事業主が払うべき税金は、

所得税(復興特別所得税)、事業税、住民税、消費税くらいでしたが、

法人の税金となると、税金の種類が一気に増えます。

→個人事業主が払うべき税金と保険料の全て。税金の種類と税率の計算方法。

個人の所得税に該当するのが、法人税と地方法人税、

住民税に該当するのが、法人県民税と法人市民税といったところでしょうか。

法人と個人での税金名称の違い

- 法人税

- 地方法人税

- 法人事業税

- 特別法人事業税

- 法人県民税

- 法人市民税

- 消費税及び地方消費税

法人で払うべき税金が増えるだけでなく、税金の算出方法も複雑です。

※地方法人税、事業税、住民税は、市区町村により異なります。

| 税率 | |

|---|---|

| 法人税 ※所得800万円以下 | 15.00% |

| 地方法人税 | 1.545% (法人税×10.3%) |

| 法人事業税 ※所得400万円以下 | 3.50% |

| 法人住民税 (所得割) | 0.885% (法人税×5.9%) |

| 法人住民税 (均等割) | 7万円 |

| 特別法人事業税 ※収入割の課税法人 | 1.05% (法人事業税×30%) |

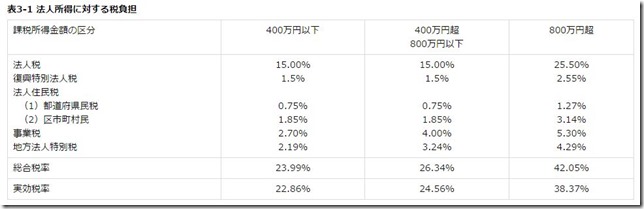

試しに、法人所得400万円以下で計算してみましたが、

法人所得400万円に対する税額は約97万で、約24%持ってかれる計算。

ジェトロのページにも実効税率の記載が有りましたので、参考までに。

法人所得に対する税負担率は、400万以下で22.4%、400万円超800万円以下で24.86%。

800万円超えで36.8%と、一気に高くなるのでした。

※参考→3.3 法人所得課税の概要(法人税・法人住民税・事業税) | Section 3. 税制 – 日本での拠点設立方法 – 対日投資 – ジェトロ

あと、わすれてはいけないのが消費税。

消費税は個人でも法人でも一緒。法人の消費税の計算方法は変わりません。

簡易課税の納税額計算方法(略式)

- 第1種事業(卸売業):売上÷1.08×0.008(0.8%)=納税額

- 第2種事業(小売業):売上÷1.08×0.016(1.6%)=納税額

- 第5種事業(サービス業):売上÷1.08×0.04(4%)=納税額

消費税は売上に対して課税されるので、利益は関係有りませんし赤字でも納めなければいけません。

年商が高いほどに、税負担も大きくなる。薄利多売が儲からない一番の理由。

ちなみに、法人と個人事業主では、税金も保険料も支払のタイミングも異なります。

給与所得は給与所得控除適応となり、給与に対する税金は給与天引き(源泉徴収)となる。

法人や個人事業主の所得税は後払いだけど、個人の所得税は先払い。

個人の住民税も給与天引き(特別徴収)だけど、この住民税は前年分の後払いなのです。

給与天引きの税金

- 所得税=源泉徴収(先払い)

- 住民税=特別徴収(後払い)

社会保険料(健康保険&厚生年金)の個人分も給料天引きですが、

社会保険料は、給与締め日と支給日でも異なるので更にややこしいのでした。

法人が払うべき社会保険料

法人の維持コストの中で、負担率が高いのが社会保険料です。

会社設立時に加入必須となる、健康保険と厚生年金。

国民健康保険から健康保険へ、国民年金保険から厚生年金保険へと切り替わるのです。

そして、社会保険は国民健康保険、国民年金保険の比じゃないくらいに高額。

法人が負担する社会保険って健康保険、年金保険だけでも無い。

社会保険料は給与額の約30%。高額と言われる所以です。

→適切な役員報酬で節税する。個人と法人の税金と社会保険料、所得分散時の実効税率の違い。

社会保険料の負担割合

| 保険料率 | 法人負担分 (経費計上) | 個人負担分 (社会保険料控除) | |

|---|---|---|---|

| 健康保険料 | 9.99% | 4.995% | 4.995% |

| 介護保険料 (40歳以上) | 1.8% | 0.9% | 0.9% |

| 厚生年金保険料 | 18.3% | 9.15% | 9.15% |

| 子ども・子育て拠出金 (旧 児童手当拠出金) | 0.36% | 0.36% | – |

| 雇用保険料 (一般の事業) | 0.90% | 0.60% | 0.30% |

| 労災保険料 ※小売・卸売業 | 0.30% | 0.30% | – |

国民健康保険料は、前年の所得に対して計算されるのに対し、

社会保険料は給与額より算出されるので、役員報酬を低くすることにより多少は抑えることが可能です。

配偶者は国民年金の第3号被保険者になれるので、個人の時よりも安くなる可能性は有る。

→法人が社会保険に新規加入する際の手続き流れ。厚生年金保険・健康保険の資格取得に必要な書類と注意点。

個人事業主の場合、国民年金保険は定額で、

国民健康保険には均等割と平等割が有るので、家族が多いほど保険料は高額になる。

まぁ、社会保険料は高額な分、保険の内容も手厚いので・・・

一概には言えませんけども、年金貰える補償は無いですからね。

法人の税金支払い期日

初年度法人の決算を終えて焦ったのが、法人の税金支払い。

個人とは税金の支払い期日が全然違いました。

個人事業主の税金納付期日

- 所得税:3月15日まで ※口座振替なら4月中旬

- 消費税:3月31日まで ※口座振替なら4月下旬

- 個人事業税:8月、11月

- 住民税:6月、8月、10月、翌年1月

- 予定納税:7月、11月

法人の税金納付期日

- 法人税:決算から2ヶ月以内

- 消費税:決算から2ヶ月以内

- 法人住民税:決算から2ヶ月以内

- 法人事業税:決算から2ヶ月以内

- 地方法人特別税:決算から2ヶ月以内

- 予定納税:事業年度開始6ヶ月後から2ヶ月以内

法人の場合、決算申告したら税金をまとめて支払わないといけません。

決算申告書の提出期限が、法人税、消費税、事業税、住民税の納税期限なのです。

また、法人の法人税、消費税は振替納税も不可能なので、

個人の時みたいに、振替で納期限が1ヶ月伸びるなんてことも有りません。

予定納税も1回になり、決算で払った税金の約半分を払う事になります。

黒字だから、より多くの税金を払うんだけど、

黒字になればなるほど、手元にキャッシュがなくなる謎。

役員報酬を上げようにも手元に現金も無い。キャッシュフローも考える難しさ。

税金だけでなく、給与も社会保険料も、源泉徴収税も払わなければイケない。

なんとか払い終えた頃には、所得税の予定納税もやってくる。

今では、国税のオンライン納付も可能になったので、

できる限り税金は、クレジットカード払いにしています。

クレジットカード納税することにより、支払期日を伸ばせるのです。

→国税クレジットカードお支払サイトのデメリット。所得税、法人税、事業税、消費税、源泉所得税の支払方法。

クレジットカード納税の難点は、クレジットカード手数料が徴収されること。

税金でポイント還元率も半減するカードが多いのも気を付けて。

→税金支払いおすすめスマホ決済(スマホアプリ納付・eL-QR)。国税・地方税をお得にクレジットカード納税する方法。

法人が払うべき税金まとめ

法人格が増えるって事で、税額は増えるのも間違いない。

法人の税率は思ったよりも安く無いよって話でした。

法人と個人では、税金の計算方法は違うし、税法も違う。

加入する保険も違うんで、儲かってるから法人化すれば良いってわけでも無い。

節税目的で法人化・・・事業が続かなければ意味がないのです。

ただ、高い税金にビビって天井決めてビジネスするなら、法人化した方が良いのは確か。

→節税目的で法人化するメリット・デメリット。個人事業主と法人の大きな違い。

あと、法人化することにより、所得を上げずに可処分所得が増やせます。

年収と生活の豊かさは比例しないってこと。

法人節税策の代表的なモノは、家賃を経費計上したり、出張で非課税の主張手当を貰ったり、

中古車を社用車として簿外資産を積み上げる・・・あたりは鉄板ですね。

→賃貸住宅を法人契約で節税。役員社宅で家賃を経費にする際の注意点。

→出張旅費で節税する際の注意点。出張手当(日当)の相場と適正額の考え方。

→法人で中古車購入して気づいた注意点。自動車の減価償却と耐用年数。

日本で商売するなら税金は避けられず、税金を払うまでが商売。

えげつないほど所得があるなら、税金とか考える必要は無いのですけども。

私は、来年すらも不安なのでした。

コメント