私は会社役員で給与所得者のサラリーマン。

年末で源泉徴収されているとはいえ、毎年ふるさと納税先も多く、

FX所得や株の売買益も有るので確定申告は避けられない。

相変わらず分かりづらいe-TAXですが、

2022年からは、マイナンバーカードとスマホでe-TAX提出が可能へ。

2022年末には、国税のPay払いも可能となり、

年々、分かりやすくなってる雰囲気を醸し出しています。

ただ、e-TAXで作成する申告書類の入力方法って、

過去のやり方そのまま残しつつ、

毎年微妙に異なることで複雑化しているのも事実。

というわけで、来年度にまた混乱しないよう、

今年度の手続きをなるべく具体的に残しておく。

給与所得者が確定申告する方法ですので、

サラリーマンで、FX(先物)や株やってる人とか、

ふるさと納税や医療費控除等で確定申告する人にも役立つかもしれん。

年1回の為に調べ直すって、ホント時間かかるからね。

※私は税務の専門家ではありませんので、くれぐれも参考までに。

税務での不安点は、お近くの税理士、税務署までお問い合わせくださいませ。

マイナンバー方式、ID・パスワード方式の違い

私は「e-TAX」というサービスについて勘違いしていたのですが、

e-TAXってe-TAXで提出(ネットで提出)する事ではなく、

電子申告の納税システムの総称だということ。

確定申告で利用するのも「e-Taxソフト(WEB版)」ではなく、

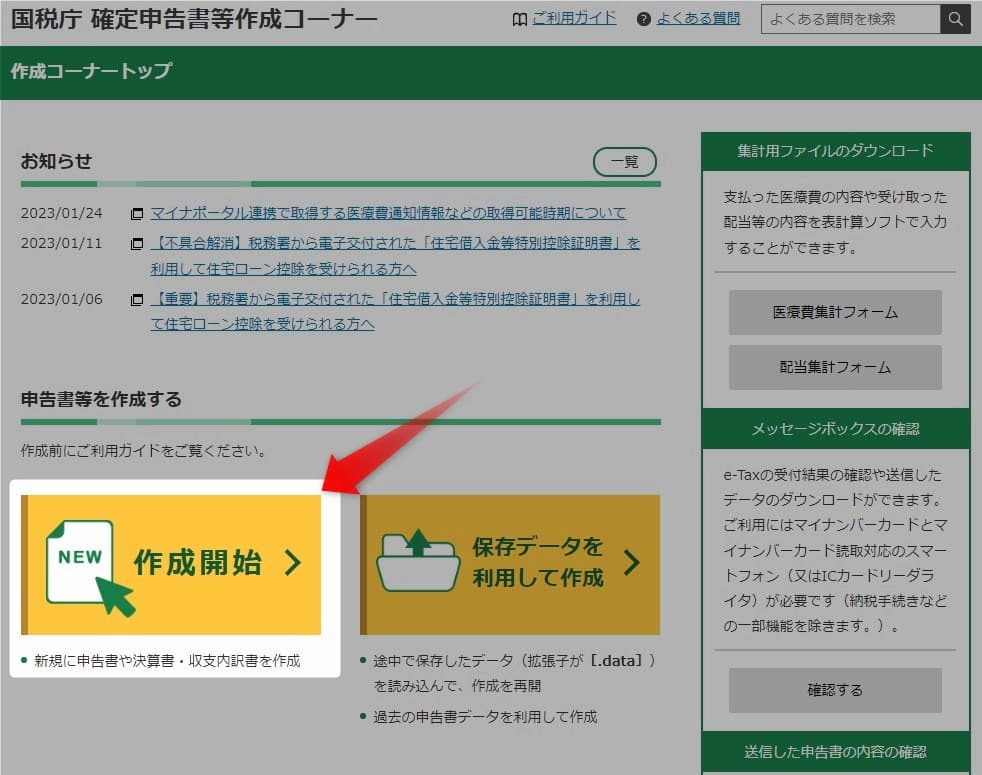

国税庁の「確定申告書等作成コーナー」。

このWEBアプリを使って、確定申告書を作成→提出できるのです。

WEBブラウザで完結するので事前設定も不要、

税務署で使う申告書作成ソフトが、自宅のパソコンでも全く同じように使えます。

税務署へわざわざデータ入力しに行く必要もありませんし、

「確定申告書作成コーナー」は、自宅PCからも同じように利用できる。

ChromeやEdge、Safari等の検索ブラウザから申告書が作成できるのです。

税務署に行かなくても、国税庁ホームページの「確定申告書等作成コーナー」で申告書を作成し、自宅からネットで提出(送信)できます。

e-Taxならこんないいこと:令和元年分 確定申告特集

作成した申告書は、そのままオンライン経由でデジタル提出(e-TAX提出)もできるし、

自宅でプリントアウトして、税務署に持って行くことも可能。

申告書類を提出するだけなら、ほぼ並ばず一瞬で終わりますからね。

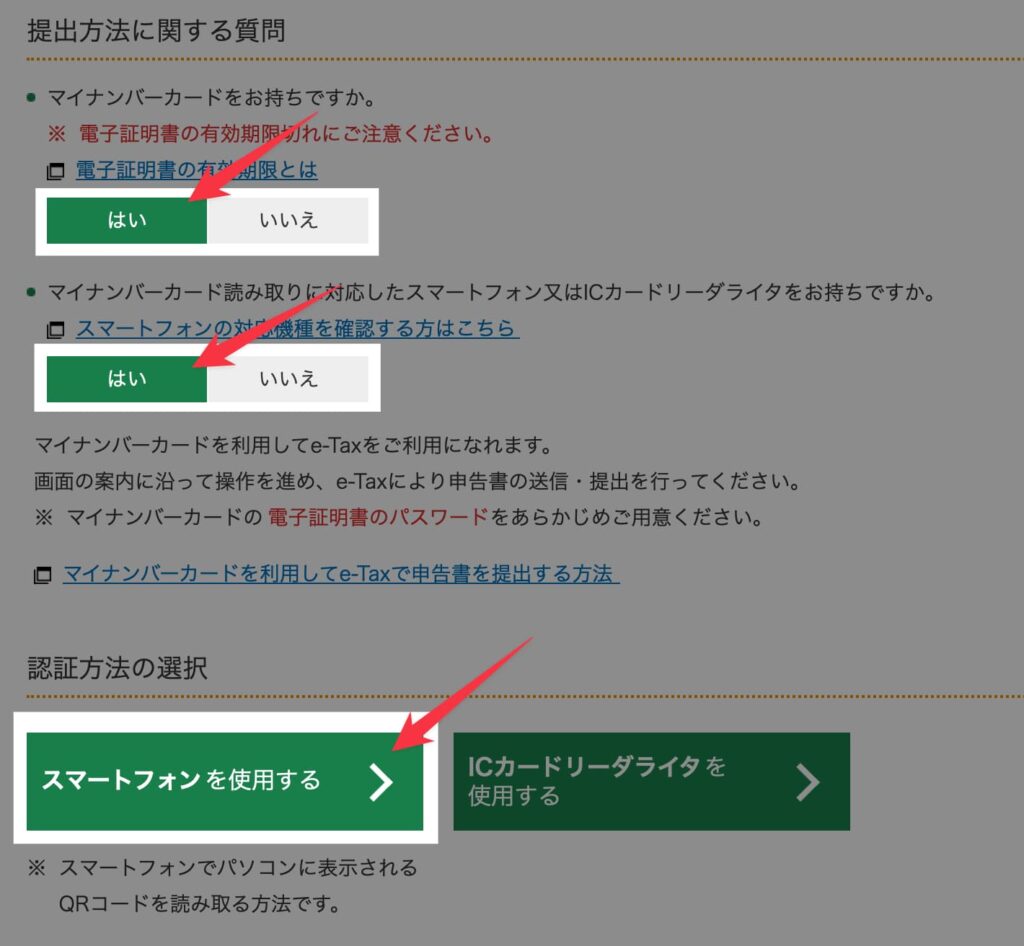

作成した書類をオンライン提出(e-TAX提出)する場合、

2019年1月から「ID・パスワード方式」で提出可能となり、

2022年1月から「マイナンバーカード方式(2次元バーコード)」で提出可能へ。

パソコンに表示されたQRコードを、スマホで読み取ることで提出できるのです。

パソコンとICカードリーダーが必要なのは、

従来の「マイナンバー方式(ICカードリーダライタ)」で提出する場合のみ。

ICカードリーダライト方式は、電子証明書を利用する為に認証ソフトやPC設定であり、

今から使うべきでも有りません。

というわけで、自宅でeTAXするなら、

「マイナンバー方式 (2次元バーコード)」か「 ID・パスワード方式」のどちらかとなるのですが、

今となっては、マイナンバーカードもスマホも持っていない人の方が少ないはずであり、

今後は、マイナンバー方式に統一される流れ。

最初の質問に答えていくと、自動的に「マイナンバー方式」になるかと思います。

「ID・パスワード方式」を利用する場合は、

事前に税務署で職員との対面による本人確認が必要であり、

ID(利用者識別番号)とパスワード(暗証番号)発行の手間もあるので、

やはり「マイナンバーカード方式(2次元バーコード)」一択になるかなと。

e-Taxで提出するメリット

- 印刷不要→自宅で完結

- 添付資料の提出省略(ふるさと納税 等)

- 青色申告控除額:最大65万円

- 郵送不要で24時間受付

- 還付金の受取が早い

e-Tax提出するデメリット

- マイナンバー方式は、マイポータルアプリを設定したスマホが必要

- ID・パスワード方式は、事前に税務署での申し込みが必要

ただ、スマホを使って確定申告書が提出できるといっても、

「マイナポータル」での事前設定の手間が有るわけで、

結局のところプリンター印刷→提出が分かりやすいって人も多いハズ。

私は「マイナンバーカード方式(2次元バーコード)」で提出していますけど、

家族や友人の申告では「書面(印刷して提出)」を選んだりもしています。

※提出方法が違うだけで、申告書作成方法は一緒です。

マイナンバー方式は、スマホのマイナポータルアプリの事前設定が複雑で、

都度暗証番号入力→カード読み取りも求められるので・・・

年一回の為に設定するなら、印刷した方が早いんじゃないか?と思う人も多いハズ。

少なくとも代理でやる側としては、設定の手間や説明の手間を考えると印刷で…ってなる。

e-TAXの電子申告で、青色申告の控除額が最大55万円→65万円になりますが、

サラリーマンの場合は、これも関係ないからね。

確定申告は2月15日以前に可能

確定申告の受付期間は、例年2月15日(土日の場合は次の月曜)開始となってますが・・・

実は、確定申告は、2月15日以前に行うことが可能です。

これは、還付申告(税金を返して貰う場合の申告)に限った話では有りません。

所得税等の確定申告は、いつからいつまでにすればよいのですか。

令和6年分の所得税等の確定申告の相談及び申告書の受付は、令和7年2月17日(月)から同年3月17日(月)までです。

【確定申告・還付申告】|国税庁

なお、還付申告については、令和7年2月14日(金)以前でも行えます。

私は以前、1月末にe-Tax提出してしまって、

焦って税務署に問い合わせたこともあるのですが、別に問題ないとのこと。

その年の2月15日以前に提出したものは、期限内申告書に該当するものとする・・・

要は、確定申告は1月1日から確定申告は可能ってことです。

2月15日以前に提出された確定申告書の受理

法第120条《確定所得申告》関係|国税庁

120-2 その年分の確定申告書(法第122条第1項《還付等を受けるための申告》に規定する申告書を除く。)がその年の翌年2月15日以前に提出された場合には、当該申告書は通則法第17条第2項《期限内申告》に規定する期限内申告書に該当するものとする。

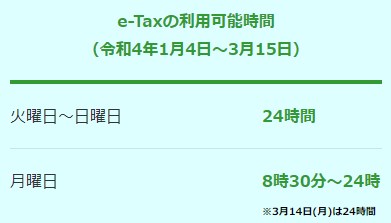

例年、申告書を作成する為のe-Taxも、1月頭から使えるようになっており、

確定申告書作成→税務署に提出→納税と可能なのです。

実際のところ、確定申告に必要な書類(証券口座の年間取引報告書とか)が揃うのは、

1月中旬頃なので、フライング申告するとしても、1月末~2月上旬が最短。

まぁ、普通に2月15日になってから確定申告すれば良いとは思いますけど、

できるが故に、うっかり申告してしまう私みたいな人も居ると思いますので。

確定申告書作成に必要なもの

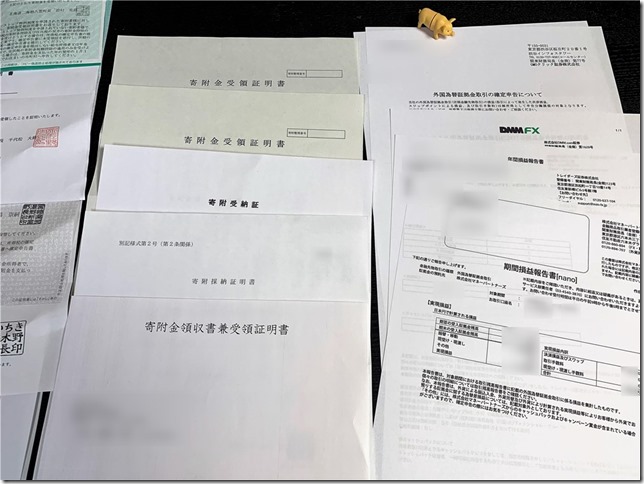

給与所得者が、FX取引、株売買、ふるさと納税をした場合、

FXは、各証券会社で出力できる「年間取引報告書」。

株は「特定口座年間取引報告書」。

ふるさと納税は、各自治体から送られる「寄附金受領証明書」。

サラリーマンが会社の年末調整で貰える「源泉徴収票」。

あとは「マイナンバー(個人番号)」が分かる書類(マイナンバーカード)。

扶養家族のマイナンバーカードも必要です。

※配当金の税金は、申告不要制度、総合課税制度、申告分離課税制度で選べますが・・・

配当金申告は基本的に不要かと。

※源泉無しの特定口座でも配当金は源泉徴収されてます。

確定申告書作成に必要な書類

- 源泉徴収票

- マイナンバーが把握できる書類

- 寄附金受領証明書(ふるさと納税)

- 年間取引報告書(先物取引、FX、CFD等)

- 特定口座年間取引報告書(株式取引)

- 支払通知書(配当金)

サラリーマンの場合、

所得控除(生命保険、地震保険、社会保険、医療費、小規模企業共済、扶養控除等)は、

既に年末調整で申請しているハズなので・・・

漏れてなければ、源泉徴収票だけでOKです。

あとは、入力するためのパソコン(要インターネット環境)。

マイナンバーカード方式で提出するなら、マイナンバーカードとスマホが必要であり、

印刷して提出するならプリンターが必要です。

確定申告書提出に必要なモノ

- マイナンバーカード方式(2次元バーコード):マイナンバーカード、スマホ

- マイナンバーカード方式(ICカードリーダライタ):マイナンバーカード、ICカードリーダ

- ID・パスワード方式:ID、パスワード ※事前手続きが必要

- 印刷して提出:プリンター ※提出時に身分証明書の提示

ちなみに、2022年1月の「マイナンバーカード方式(2次元バーコード)」対応で、

スマホで確定申告書作成も可能になりました。

具体的なスマホ申告の流れについては、国税局サイトを参考に。

私は、スマホでチマチマ入力してらんないので、

以下、自宅PCを使った確定申告書の作成方法へと続きます。

確定申告書の入力準備

毎年変わる「確定申告書作成コーナー」の入力方法。

令和6年度版は、またしても入力方法が変わりました。

作成コーナートップの「作成開始」を選択して、

税務署への提出方法を選択することで、申告書の作成画面へと進みます。

提出方法に関わらず、申告書の作成する方法は一緒というわけで、

続いて、確定申告書の作成方法へ。

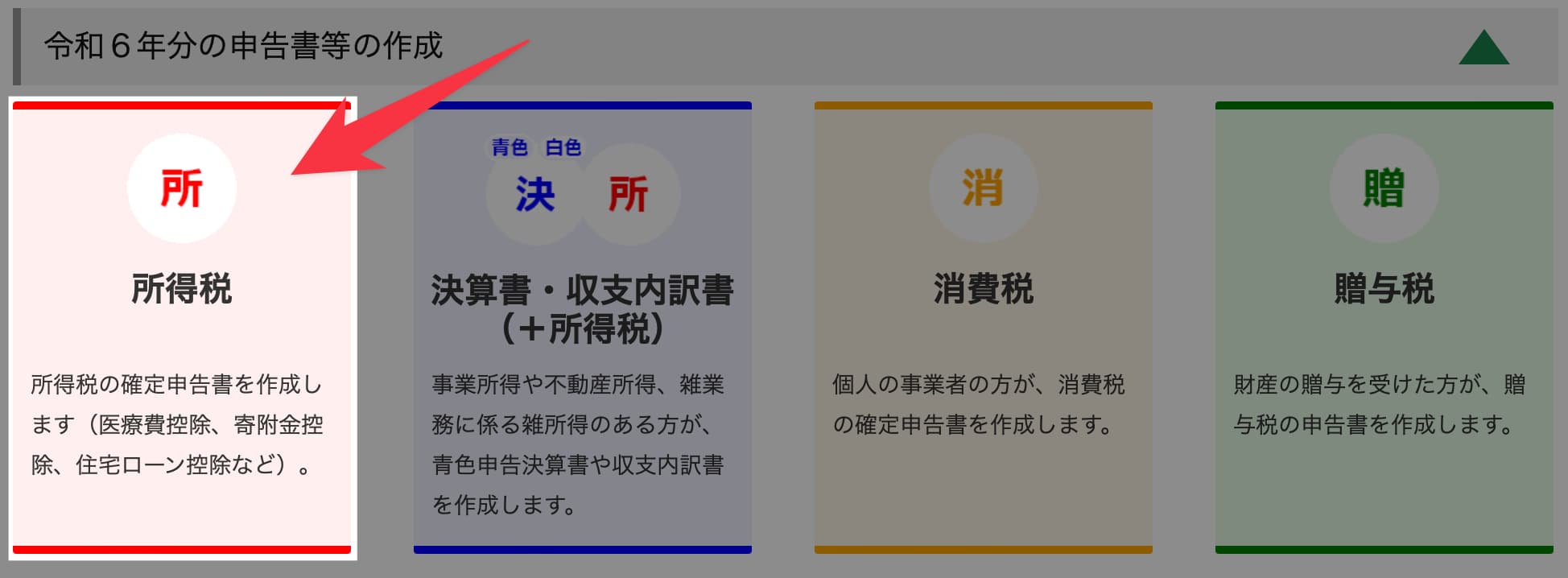

申告書の選択

サラリーマンは「所得税」の申告書を選択。

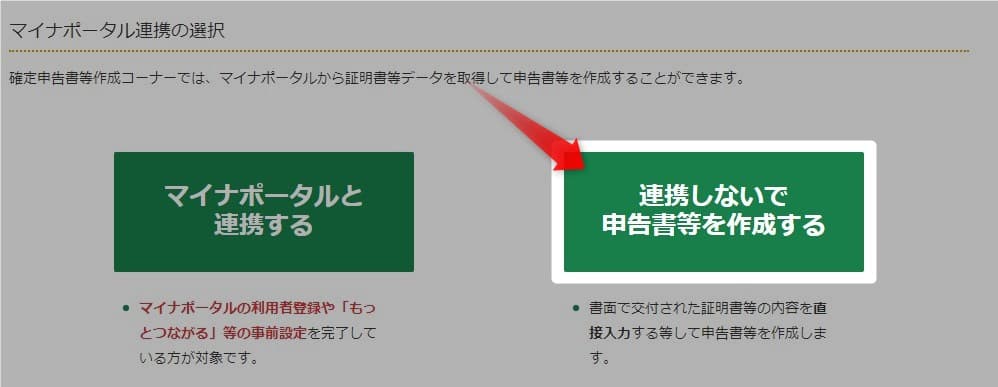

続いて、マイナポータルと連携するか?を選択。

マイナポータルを使うなら事前の設定(もっとつながる等)が必要であり、

設定していても連携の方が手間でしたので・・・

多くの人は「連携しないで申告書を作成する」で良いかと。

マイナポータル連携で取得できる情報も、まだまだ少ないですからね。

マイナポータルに連携しないでも、マイナンバーカード方式を利用する場合は、

「マイナポータルアプリ」が必要となるという、ややこしい仕様。

「利用規約に同意して次へ」をクリック。

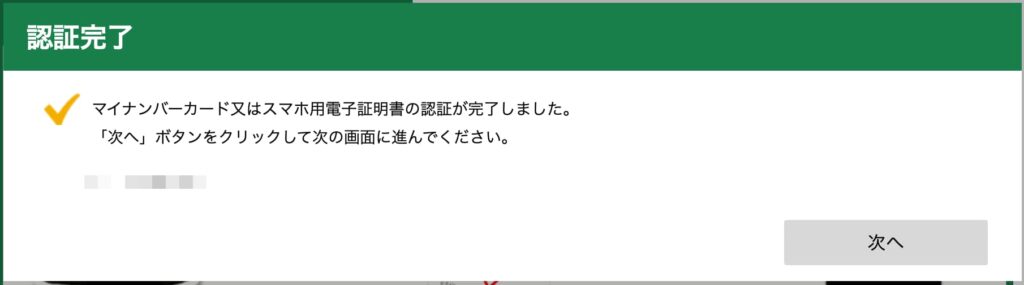

マイナポータルアプリを起動して、画面に表示されているQRコードを読み取り、

続いて、手元のスマホでマイナンバーカードを読み取り、電子証明書の認証を完了させる。

住所等が自動的に入力されるので、確認して、必要があれば訂正を行います。

申告の準備、収入等入力

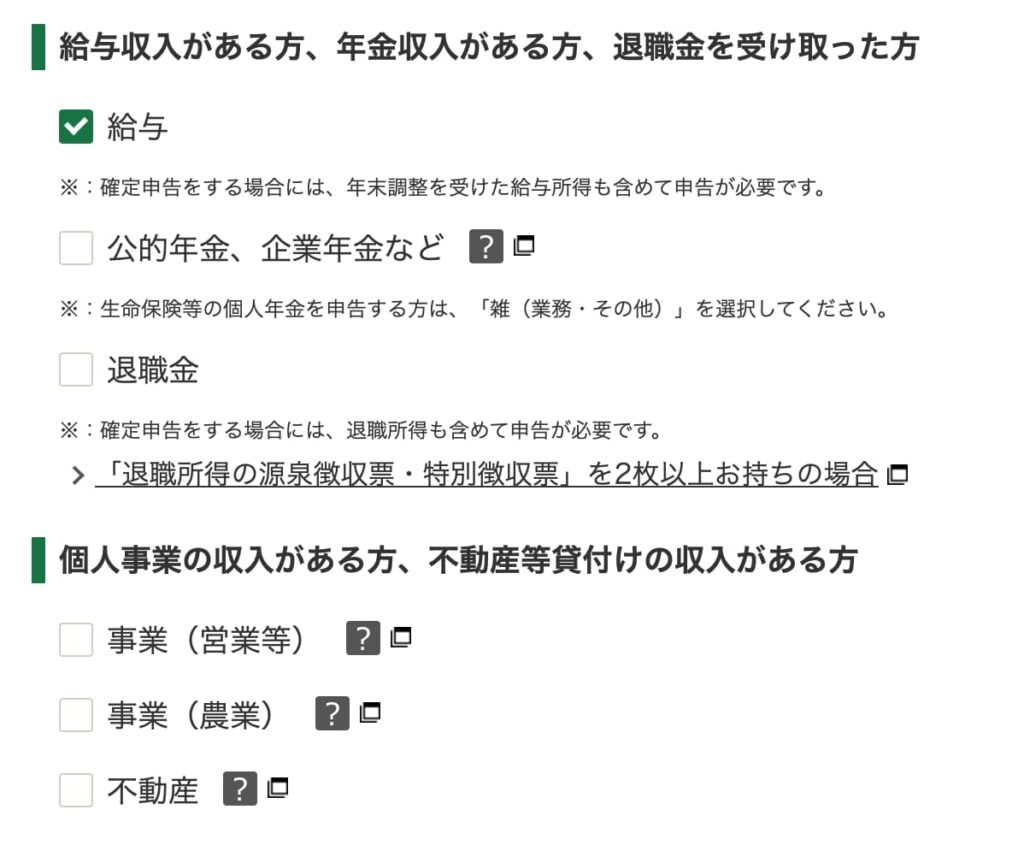

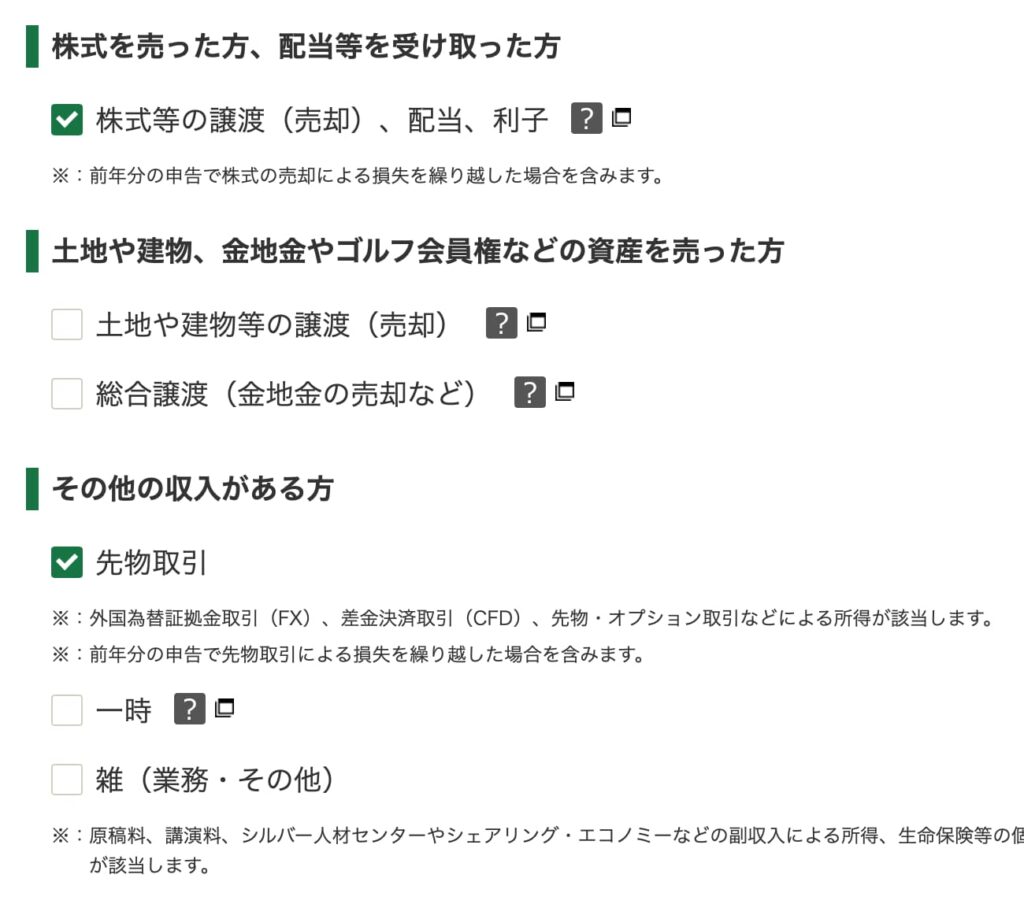

続いて、申告する所得の選択画面となるので、該当するものにチェックを入れる。

ふるさと納税(寄付金控除)、株、FX等の損益が有る場合は、該当する項目をチェック。

私の場合は、給与、株式等の譲渡、先物取引…と言った感じです。

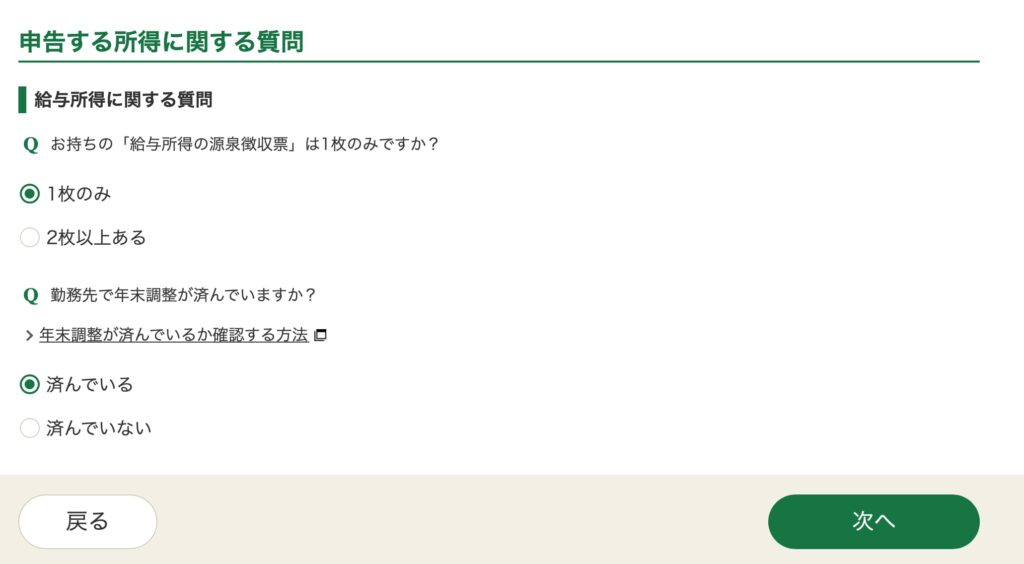

給与所得に関する質問へと続き、

源泉徴収票の枚数と、年末調整の有無の確認もあります。

まぁ、源泉徴収票を持ってる時点で、年末調整は済んでいるのではないかなと。

次へを押すと、確認画面になるので、再び次へ。

収入の入力方法

給与所得

総合課税の所得から入力していきます。

「給与所得」から、給与所得と所得控除を入力へ。

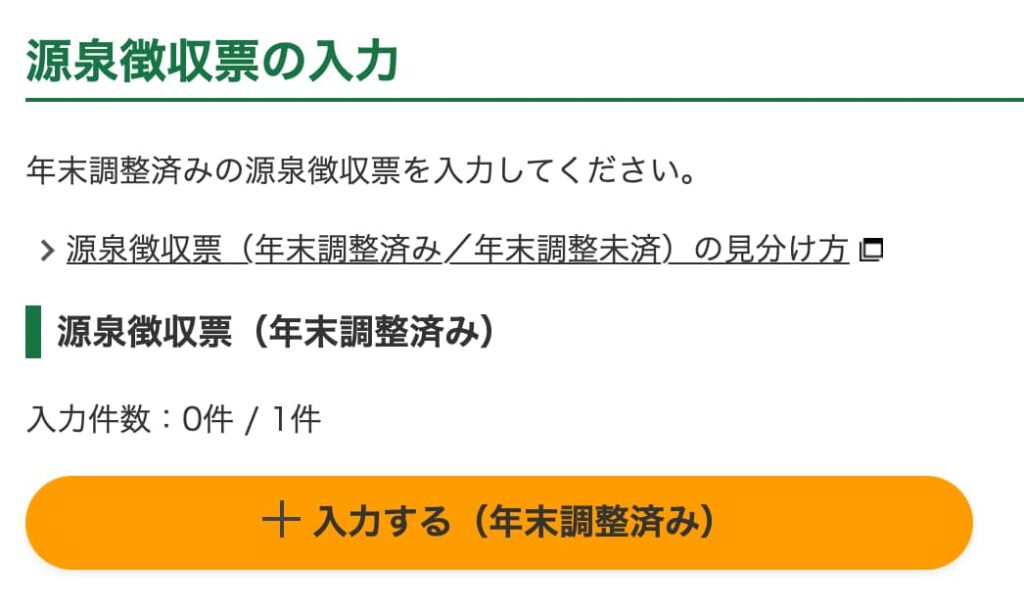

会社から交付された源泉徴収票(書面)があれば、入力は簡単。

「入力する(年末調整済み)」をクリック。

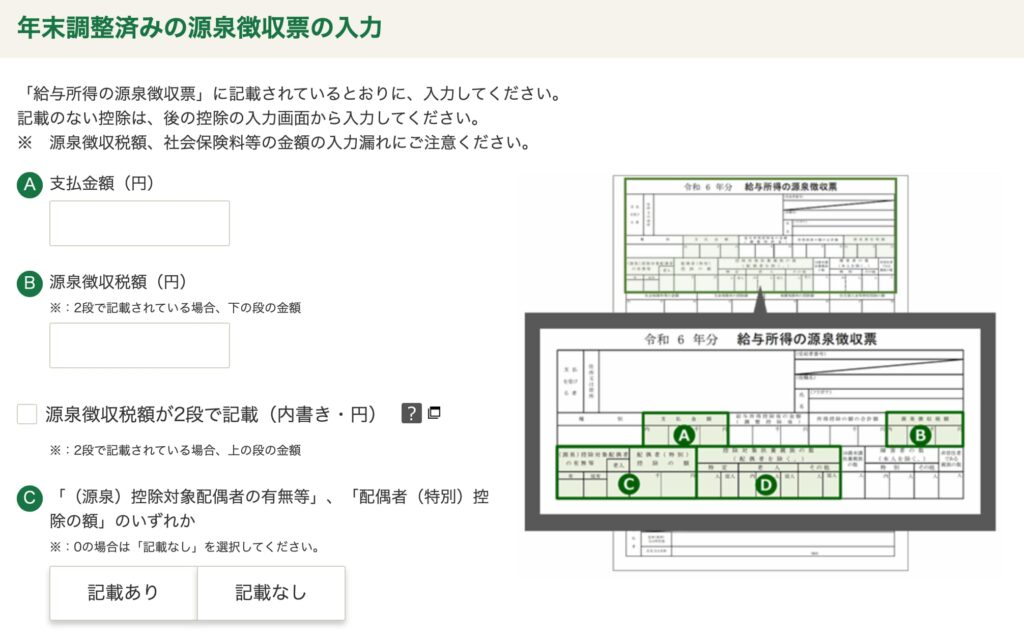

源泉徴収票をもとに入力していくだけ。

画像と記号が振ってあるので、分かりやすいです。

A.支払金額、B.源泉徴収額、C.配偶者(特別)控除の額

D.控除対象扶養親族の数、E.社会保険料等の金額・・・と入力していきます。

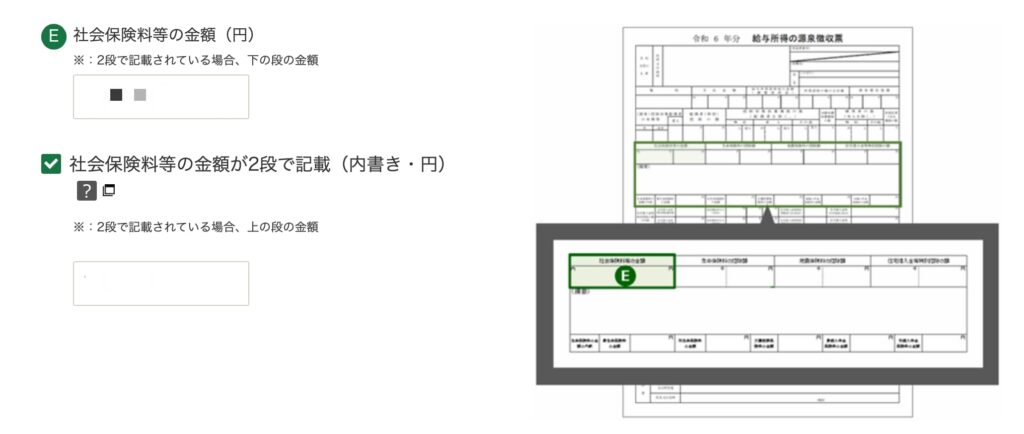

E.社会保険等の金額で、小規模企業共済に加入している場合は、

社会保険料等に有る、上段のカッコ内の数字も記載する。

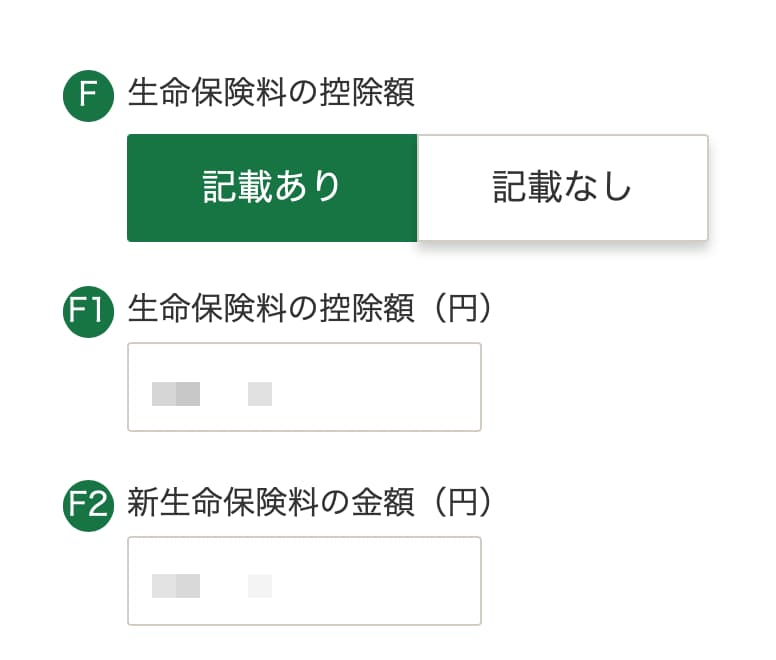

F.生命保険料の控除は、新旧生命保険料額の金額も忘れずに。

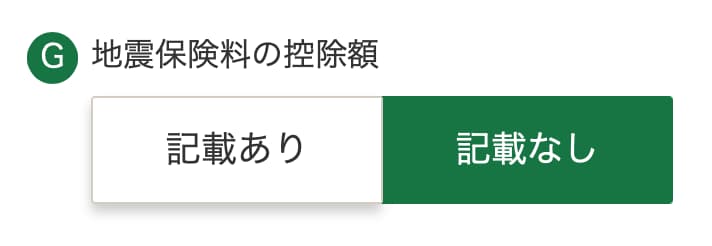

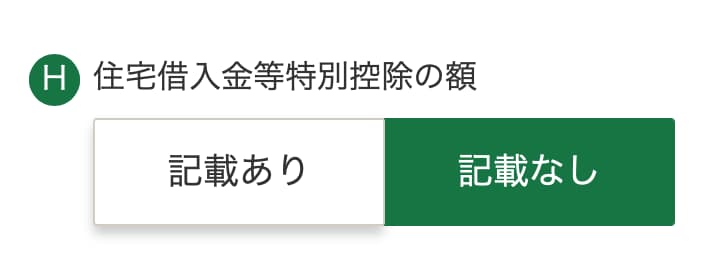

私は、地震保険や住宅ローンは関係ないので「なし」にチェック。

令和2年度からは「所得金額調整控除」も登場。

年収850万超の給料を貰っている人は、関係有る可能性有り。

給与所得控除は、年収850万円が上限になりましたからね。

→適切な役員報酬で節税する。個人と法人の税金と社会保険料、所得分散時の実効税率の違い。

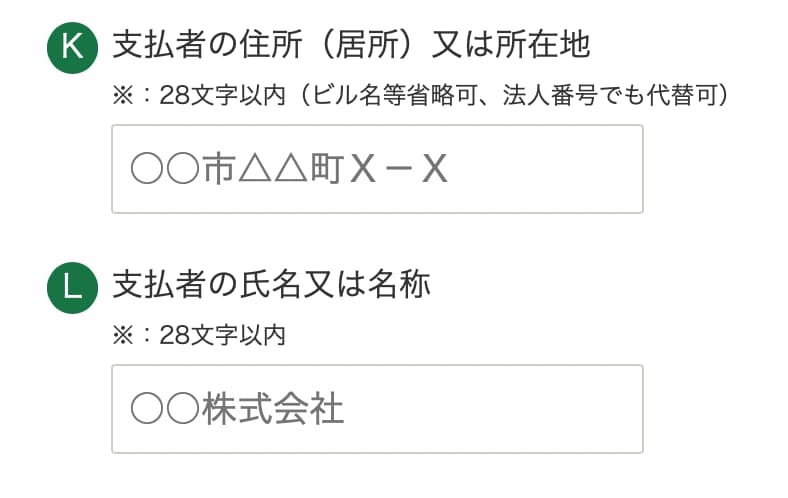

最後に、給料をもらっている会社名と住所を記入。

令和3年度以降は、住所ではなく法人番号でもOKとのこと。

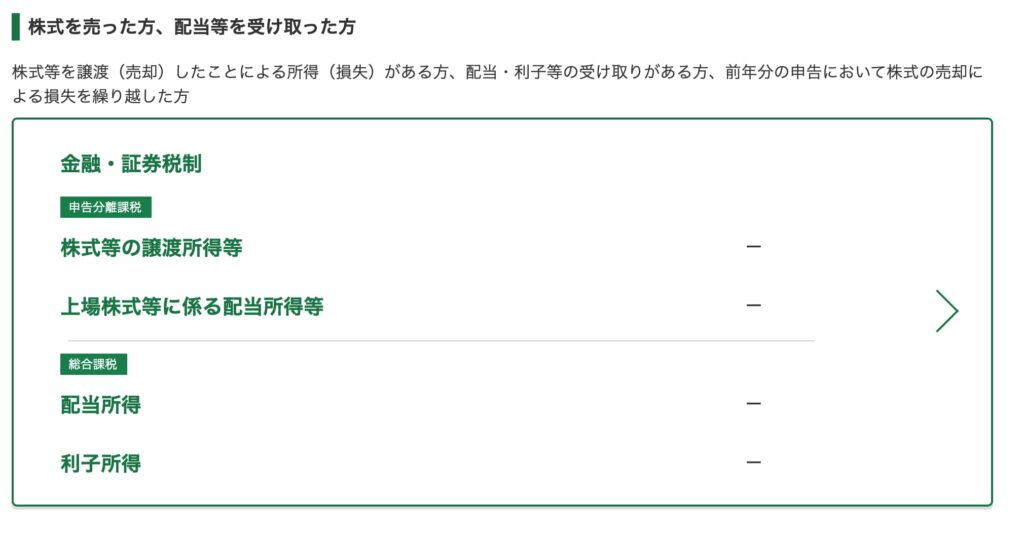

株の損益(特定口座)

証券会社で「特定口座(源泉有り)」を選択している場合は、確定申告は不要です。

ただ、「特定口座(源泉無し)」を選択している場合や、

損失の繰越控除を利用する場合、

また、複数証券口座で損益通算する場合も、確定申告が必要となります。

株の譲渡所得は申告分離課税なので、他所得との損益通算は不可能であり、

税率は一律20.315%(所得税15%、復興所得税0.315%、住民税5%)。

損失も3年繰り越せますので。

証券会社で「特定口座」を選択していれば、

証券会社側で「特定口座年間取引報告書」も作成してくれるので入力は簡単。

書類を見ながら入力するだけです。

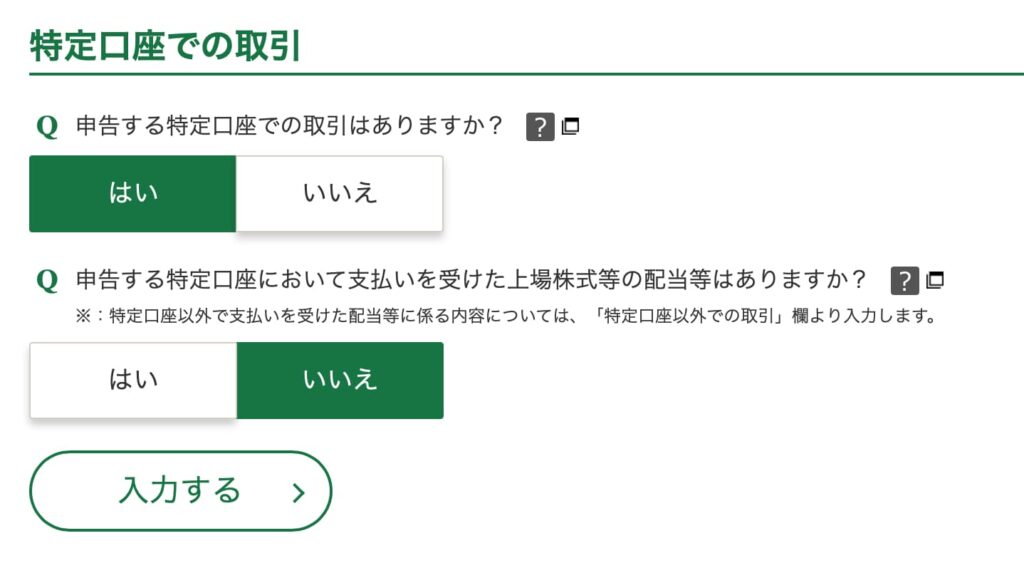

特定口座での取引はありますか?

→特定口座の場合は「はい」を選択。

特定口座において支払いを受けた上場株式等の配当等はありますか?

→上場株式の配当を受け取って入る場合は「はい」、受け取っていない場合は「いいえ」を選択。

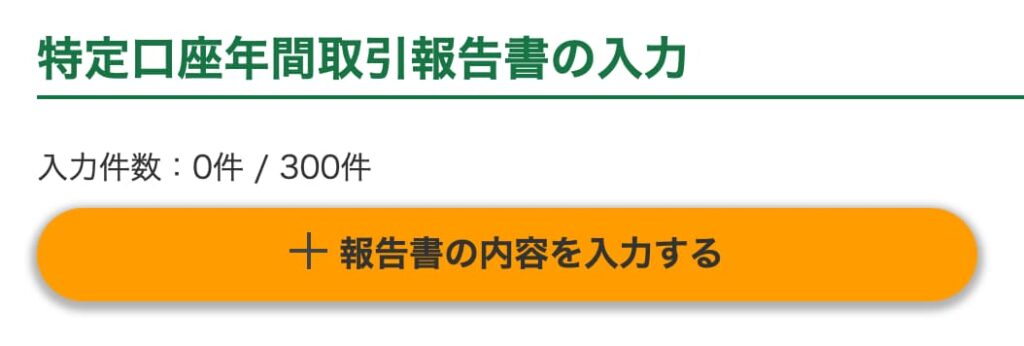

「報告書の内容を入力する」をクリックします。

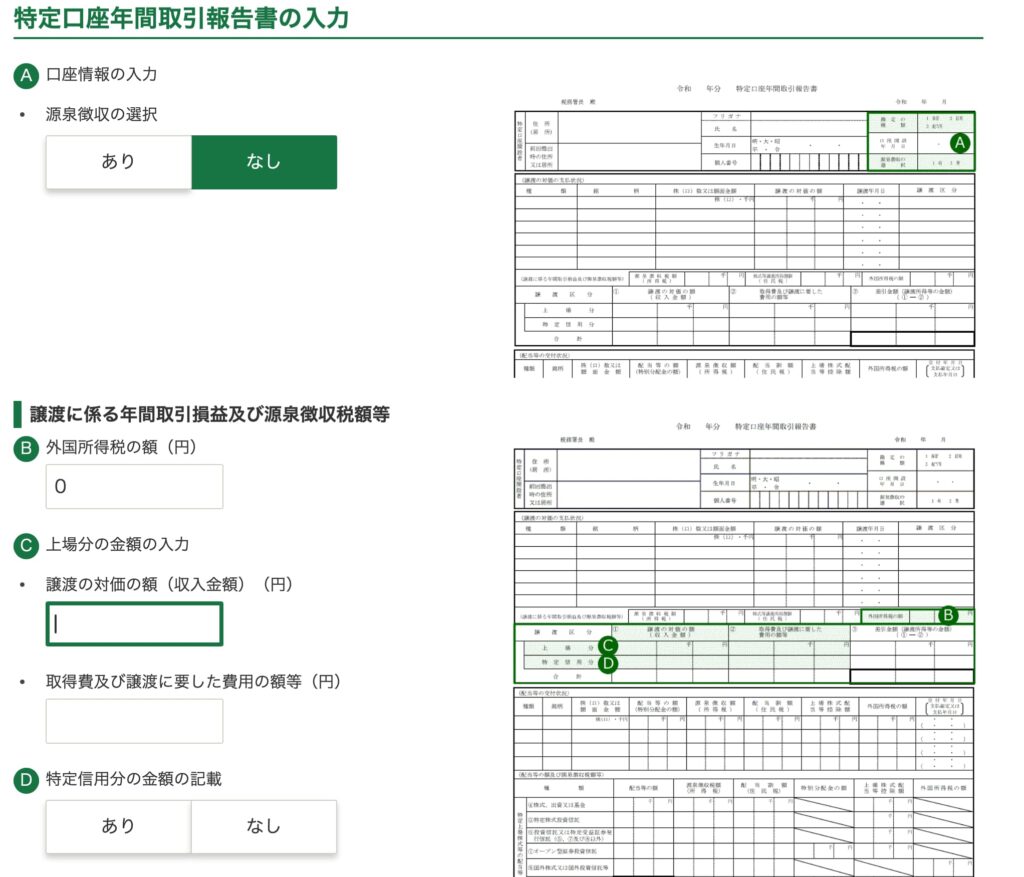

特定口座年間取引報告書を元に、対応する項目を入力する。

- 源泉徴収の選択:源泉の有り or 源泉無しの選択

- 外国所得税の額:国内株式は0円

- 譲渡の対価の額(収入金額):売却時の約定金額

- 取得費および譲渡に要した費用の額等:購入時の約定金額

- 特定信用分の金額の記載:あり or なし

- 金融商品取引業者等:証券会社の名前

複数の証券口座を利用している場合は、「もう1件入力する」で追加可能。

証券会社ごとに入力したら終了です。

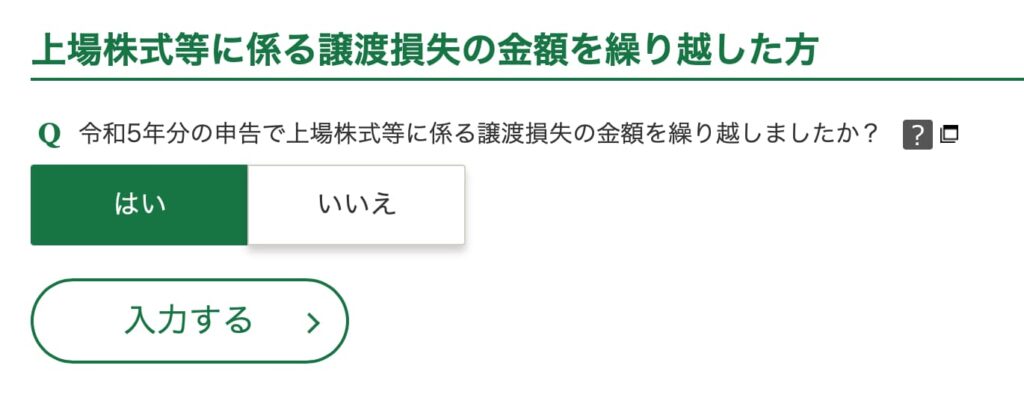

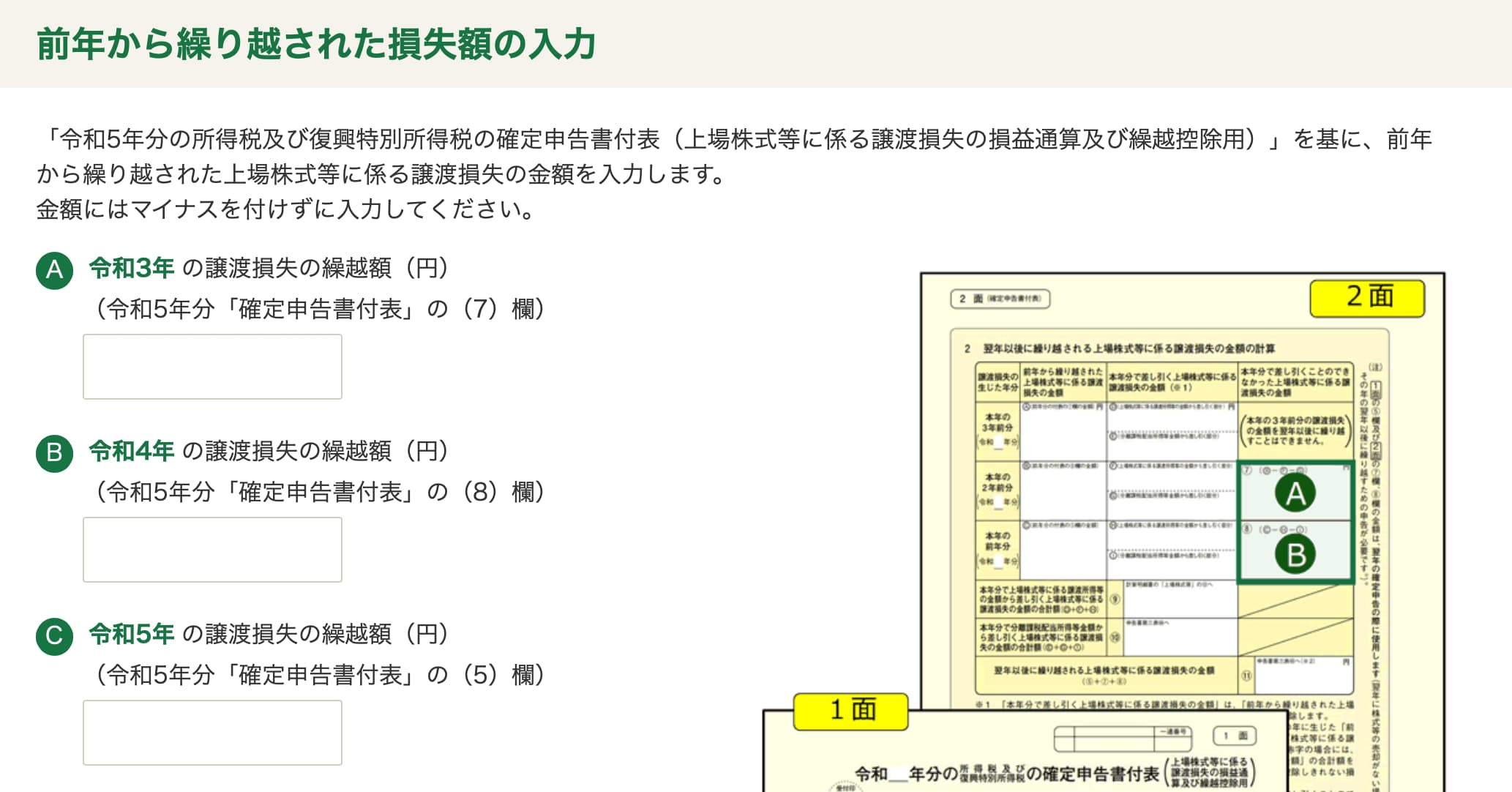

前年の確定申告で損失の繰越をしている場合は、

「上場株式等に係る譲渡損失の金額を繰り越した方」の入力も忘れずに。

前年に作成した「確定申告書付表」を元に、過去3年分の損失を入力する。

入力終了すると、上場株式等の課税所得等の金額が表示されるハズです。

FX損益(先物取引)

FX取引は、株のように「特定口座(源泉有り)」が無いので、

FXで損益があるなら、もれなく確定申告することになります。

また、FXも株同様に申告分離課税ですが、同じ申告分離課税でも、

FX損益は株取引の損益と相殺できません。

FXは先物取引に係る雑所得あり、株式等の譲渡所得とは別となります。

その他の収入がある方から「先物取引に係る雑所得等」をクリック。

ここで「先物取引に係る雑所得等の金額の計算明細書」を作成となります。

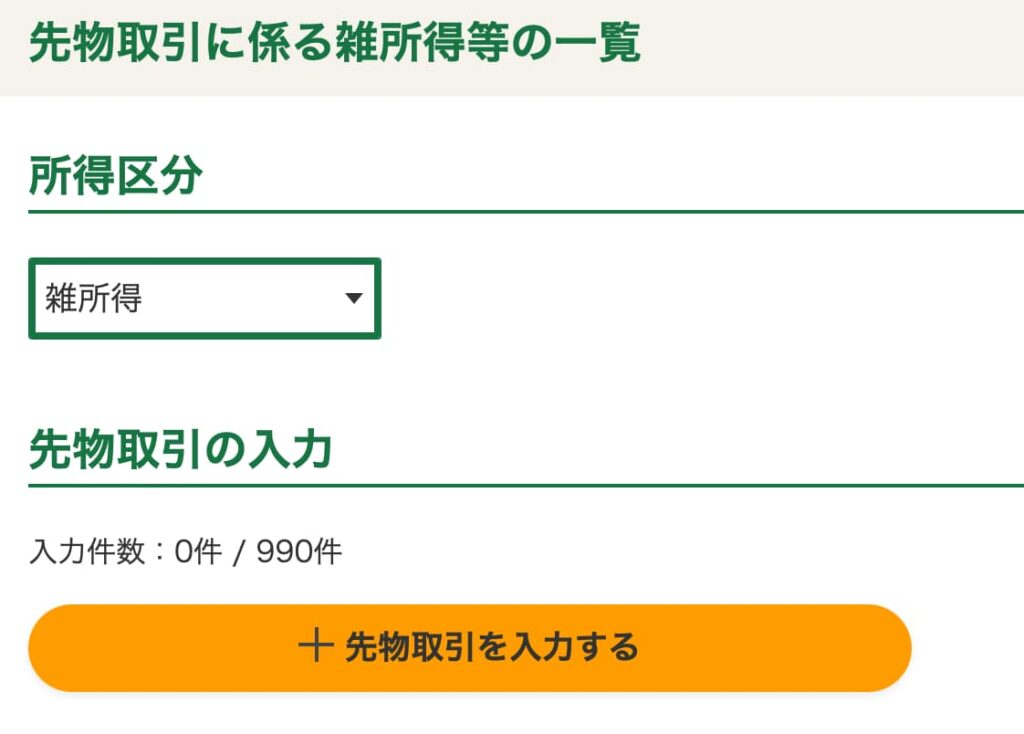

所得区分は「雑所得」を選択し「先物取引を入力する」をクリック

2.取引の内訳入力では、

「種類」→「外国為替証拠金取引」、

「決済の方法」→「仕切」もしくは「差金決済」と入力。

※「決済年月日」「数量」は無記入でOK。

「差金等決済に係る利益または損失の額」→期間損益合計額を入力

※複数の証券会社を利用している場合は、合算でもOK。

事前にエクセル等でまとめておけば、早くて間違いないです。

その他、必要経費等あれば入力しておきましょう。

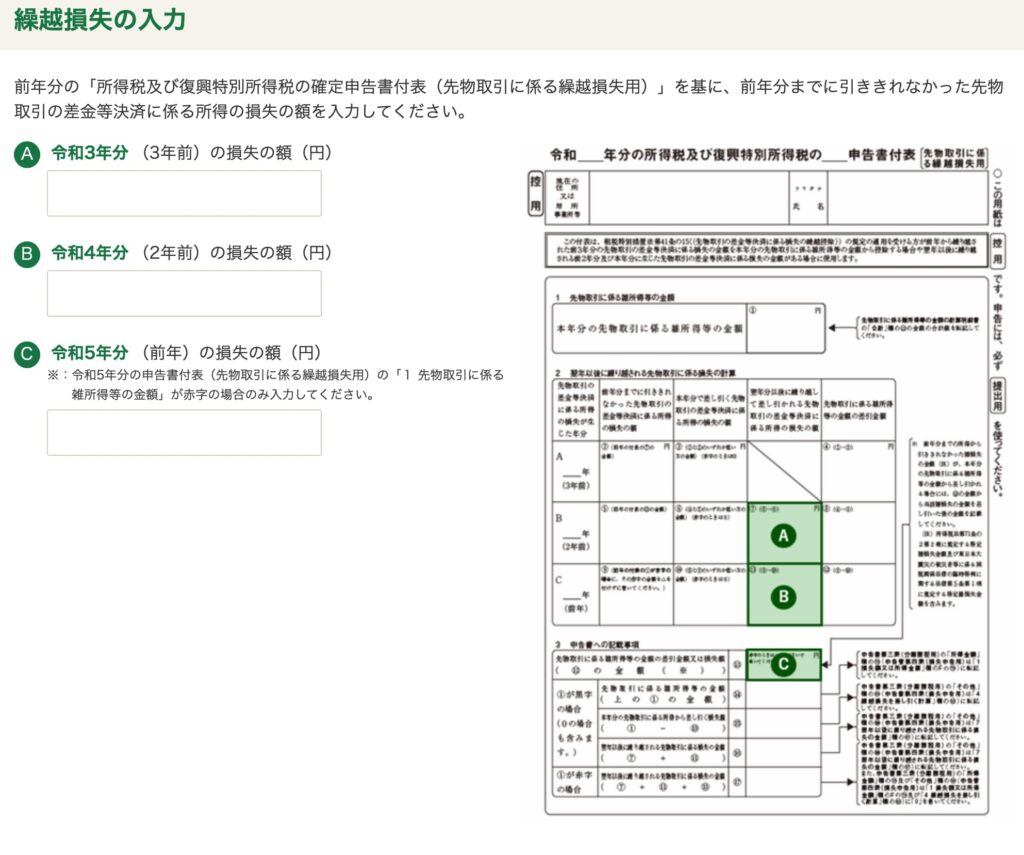

過去3年分の損失が有る場合は、繰越損失の入力も忘れずに。

こちらも前年の「確定申告書付表(先物取引に係る繰越損失用)」を元に入力する。

ちなみに、雑所得の利益が年間20万未満の場合、

所得税の確定申告は不要となりますが、住民税の申告は必要となります。

※所得税の確定申告をした場合は、住民税の申告は不要です。

また、基本的に決済していない含み損や含み益は課税対象外。

ただ、スワップポイントは証券会社によって確定タイミングが違うので気をつけて。

→FXスワップアービトラージを続けて気づいたリスクとデメリット

※法人の場合は、含み損や含み益、未決済スワップも課税対象となります。

私は、スワップアービトラージのポジション変更で、

マイナス側だけ確定したりもしているので、

こういった場合は、繰越期限の3年以内にプラス側も確定しないと意味がない。

損益相殺できず、無駄に税金だけ収める事になるってわけです。

控除の入力方法

収入金額・所得金額の入力を終えたら、

続いて「所得控除」の入力となります。

「支出に関する控除」の入力画面となりますが、源泉徴収票を持ってる人は、

「社会保険料控除」「小規模企業共済等掛金控除」「生命保険料控除」「地震保険料」等は、

先ほど給与所得の画面で入力していますので、ここではスルーしてOKです。

となると、関係しているのは「医療費控除」「寄附金控除(ふるさと納税)」となります。

雑損控除や災害減免がある場合も、こちらで入力となります。

医療費控除

一定額を超える医療費(年間10万円超)を支払った人は、

医療費控除が受けられますので「医療費控除」を選択。

私自身は、歯はセラミック交換と矯正治療をしており、子供も歯を矯正中。

扶養家族の入院費とか、医療費負担が多く医療費控除も申請することが多い。

小児医療費も、ある一定の金額超えたら3割負担ですからね。

→児童手当・小児医療費助成制度・保育料・高校授業料無償化の所得制限。子供の補助金と親の年収の関係。

歯の治療は、審美治療でなければ、医療費控除の対象となることが多いです。

嚙み合わせの歯列矯正、セラミック治療、虫歯予防のフッ素・・・

保険適応外の治療でも医療費控除対象となる場合が多いのです。

病院に行くまでの交通費(公共機関)も医療費控除の対象ですからね。

医療費控除は、「医療費控除の明細書」の添付が必要なのですが、

「医療費集計フォーム」を読み込めば、

医療費の入力、必要書類も自動的に作ってくれたりもします。

※参考→【確定申告書等作成コーナー】-入力方法の選択(医療費控除)

健康保険協会の「医療費のお知らせ」は、10月以降は入力されず漏れもある。

保険適応外の治療も記載されないし、ズレてることも多いので、

私は病院と薬局の領収書を元に集計して入力しています。

わざわざe-TAXに最適化した医療費集計フォームを作るのも面倒なので、

私は、スプレッドシートで集計して、確定申告では手打ちで入力しています。

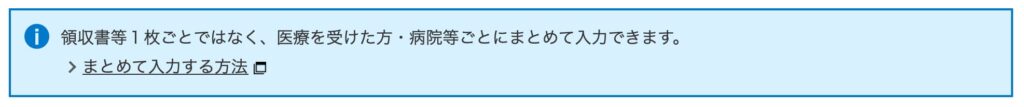

領収書は一件ずつではなく、医療機関ごとにまとめて入力可能ですから、

金額さえ集計していれば、それほど手間ってほどでもありません。

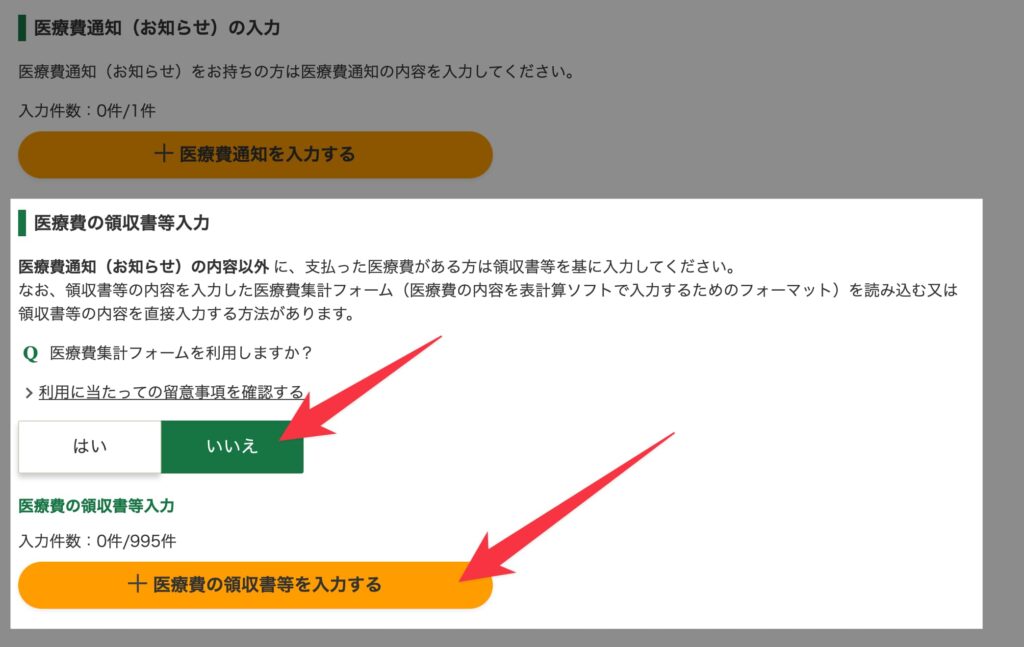

よって「医療費通知を入力する」は選ばず、

「医療費集計フォーム」も利用せず、

直接、手打ちで領収書のデータを入力していきます。

直接入力する場合は、

「医療費集計フォームを利用しますか?」で「いいえ」を選択することにより、

「医療費の領収書等を入力する」が出てきます。

氏名、医療機関の名称、医療区分、金額と入力すればOK。

「もう1件入力する」で、続けて入力も可能です。

次の画面では、入力したデータの訂正も可能です。

入力終了すると、医療費控除額が表示されます。

多くの人が、支払った金額から10万円を引いた金額になっているかと。

ちなみに、医療費控除額=年間支払金額-10万円 or 総所得の5%ですが、

医療費控除額=戻って来る金額では無いので勘違いしないように。

医療費控除は「税額控除」ではなく「所得控除」。

「税額控除」なら税額から直接差し引かれるが、「所得控除」は課税所得を減らすだけ。

そのため、所得税率が低い場合は、還付額も少なくなる

例えば、給与所得420万円、扶養控除なしで、

医療費37万円を支払った場合の還付額は以下のような計算になります。

- 基礎控除: 48万円(令和6年現在)

- 給与所得控除: 給与所得420万円の場合は1,345,000円

- 課税所得 = 4,200,000円 – 1,345,000円 – 480,000円 = 2,375,000円

- 医療費控除額:370,000円−100,000円=270,000円

- 所得税の還付額:270,000円×10% – 所得税率は10%(330万円以下)。

- 住民税の減税:270,000円×10% – 住民税は医療費控除額の10%(上限7万円)

- 所得税の還付額:27,000円

- 住民税の減税:27,000円

- 合計還付額(実質的な節税額):54,000円

年収1,000万円未満レベルでは所得税率が低く、思ってたよりも戻って来ません。

課税所得695万円以下で20%、課税所得900万円以下で23%、

課税所得330万円以下だと10%。年収ではなく課税所得だからね。

→個人事業主が払う税金と保険料の全て。税金の種類と税率の計算方法。

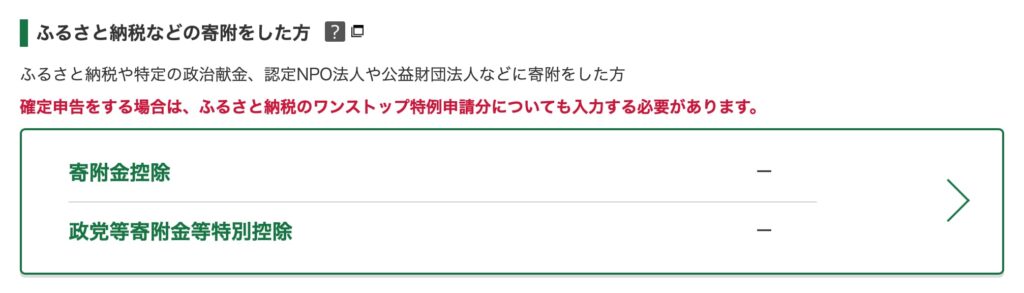

ふるさと納税(寄附金控除)

ふるさと納税をした場合は、「寄附金控除」を対象となります。

ワンストップ特例申請していても、確定申告する場合は入力が必要なので気をつけて。

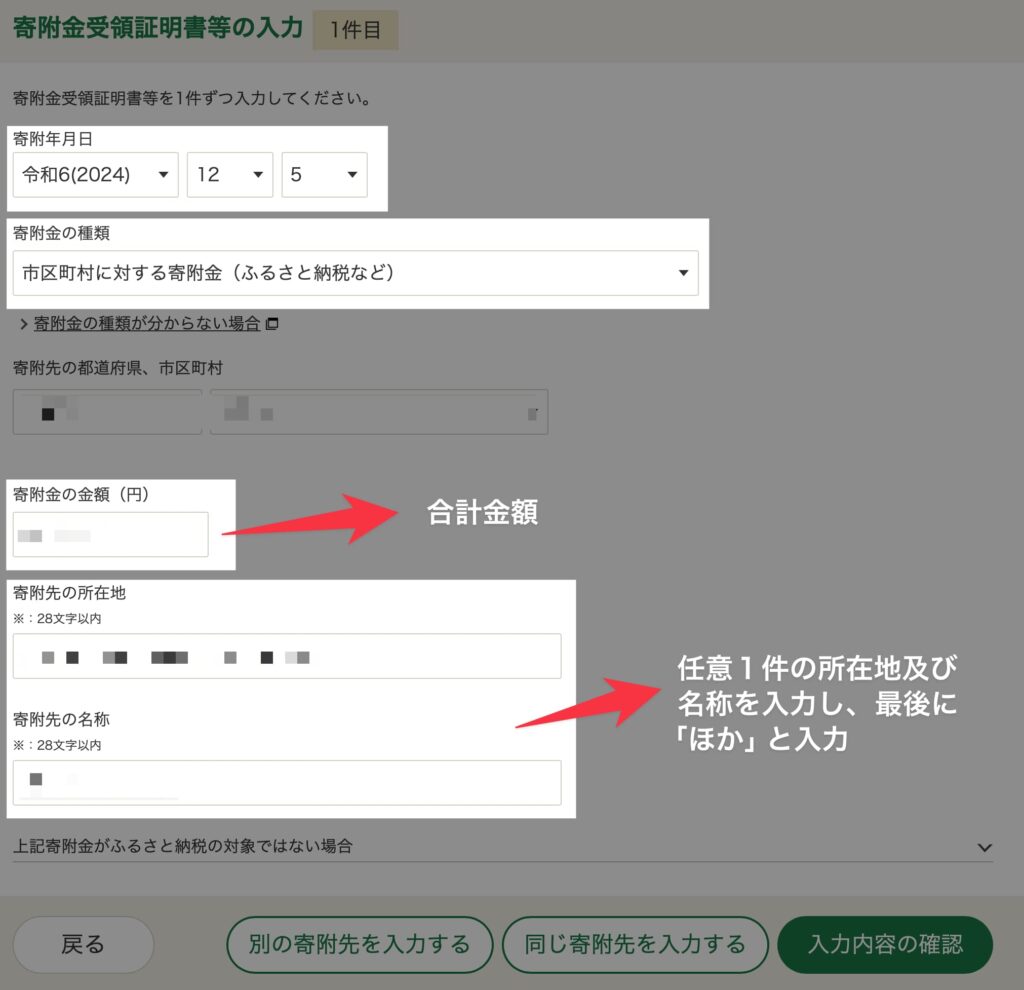

寄付金受領証明書等の入力画面から「証明書等の内容を入力する」をクリック。

寄附金受領証明書を提出する場合は、全部まとめて入力することが可能です。

これは、e-TAX提出、書面提出でも一緒です。

※参考→【確定申告書等作成コーナー】-寄附金の入力件数が多い場合の入力方法について

上記のリンクに具体的な入力方法は記載されてますが・・・

入力方法をまとめると、以下のような感じ。

ふるさと納税の寄附金控除の入力方法

- 寄附年月日→年末の日付を入力 ※特に指定無し

- 寄附金の種類→都道府県、市区町村に対する寄附金(ふるさと納税など)

- 都道府県又は市区町村→未選択でOK

- 支出した寄附金の金額→ふるさと納税の合計金額

- 寄附金の所在地→任意の1件の住所を入力

- 寄附金の名称→任意の1件の名称を入力し、最後に「ほか」を付ける

こちらも、入力したデータの確認して「入力終了」ですOKです。

ふるさと納税の寄附金控除額は、寄付した金額-2,000円で表示されているかと。

配偶者(特別)控除

配偶者(特別)控除を受ける場合、配偶者の基本情報とともに、

配偶者の源泉徴収票を元に「収入」金額も入力します。

源泉徴収票の「支払金額」が収入金額となるハズ。

入力終了すると、配偶者(特別)控除額が表示されます。

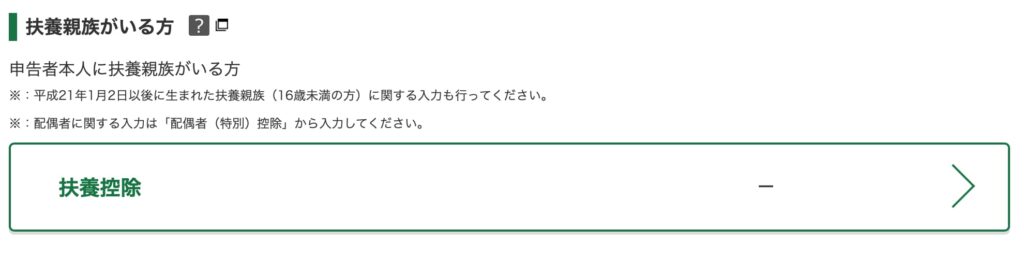

扶養控除

扶養親族がいる場合は、扶養控除の入力も必要です。

源泉徴収票の16歳未満の扶養親族の欄に記載されている子供の情報。

扶養親族の氏名、続柄、生年月日・・・と入力です。

16歳未満は、扶養控除の対象とはなりませんが、

住民税や所得税の定額減税も関わってきますので忘れず入力。

入力内容を確認して、入力終了です。

本人に関する控除、その他の控除

その他にも関係する控除があれば、こちらで入力。

私は関係無いので・・・割愛。

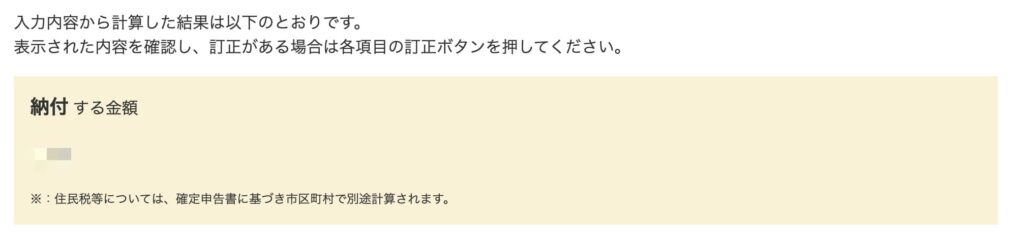

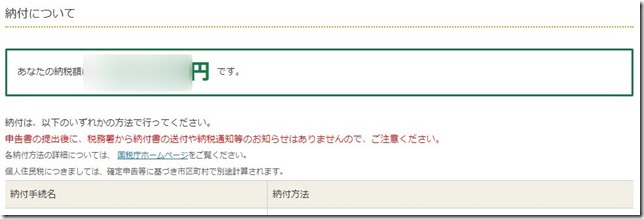

申告書の作成を終えると、納付額が表示されます。

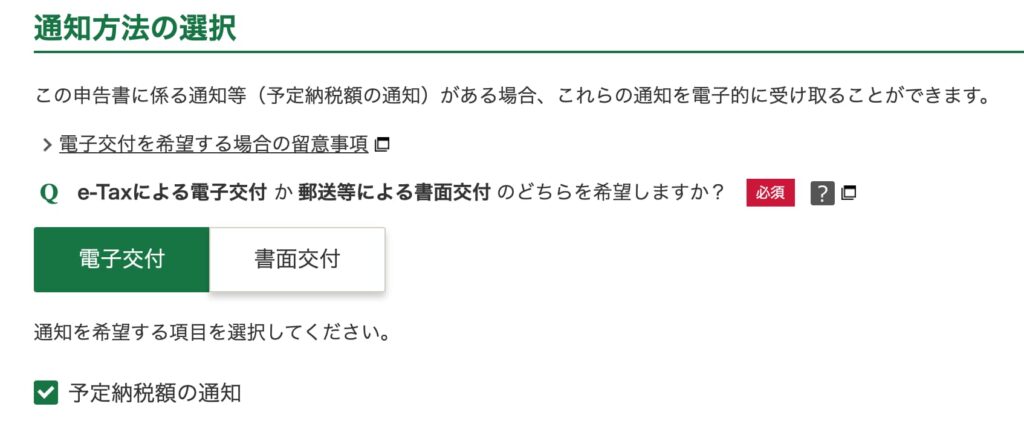

通知(予定納税額の通知)の受け取り方法の選択。

私は書類が届いても困るので「電子交付」を選択。

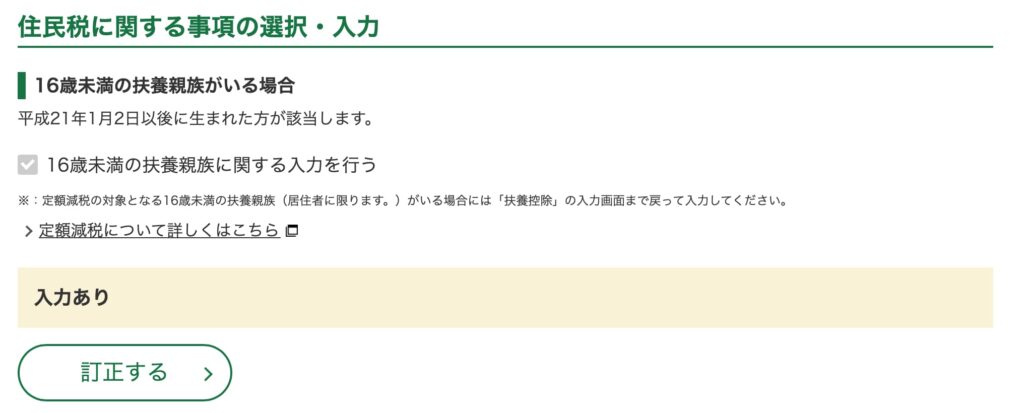

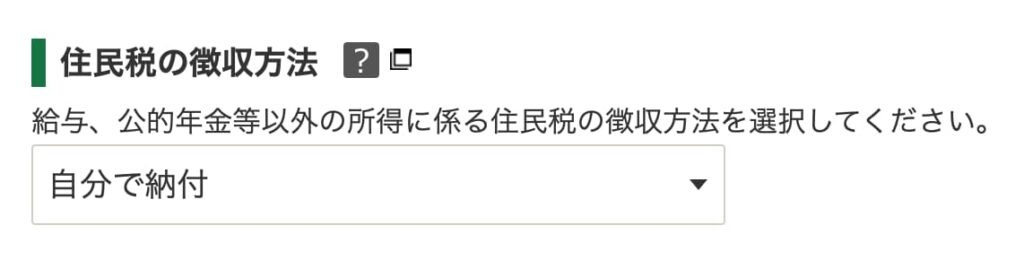

最後に、住民税に係る項目の確認。

扶養控除を入力した際に、16歳未満の扶養親族を入力してれば反映されているかと。

16歳未満は所得税には影響無い(扶養控除の対象外)ですが、

住民税(非課税限度額)が関わってきますので、入力されているか?忘れず確認。

住民税の徴収方法は、弊社の住民税は、給与天引き(特別徴収)ではないので、

「自分で納付(普通徴収)」を選択しています。

最後に、住所・氏名・納税地・マイナンバー等の入力。

扶養親族がいる場合、それぞれのマイナンバー情報も必要です。

所得税の還付が有る場合は、還付金の振込先も入力します。

医療費控除とか、ふるさと納税した人は戻ってくるパターンも有るかと。

ちなみに、ふるさとの納税を、確定申告で控除した場合は、

所得税で1割、住民税で9割で「ふるさと納税」で払った金額が戻ってきます。

確定申告時点での還付金が少ないのは、そういう事。

所得税還付は、翌年の3月~4月。

住民税控除は、翌年の5月頃。2回に分けて控除されるわけです。

ふるさと納税って騒ぐ程お得じゃないよね?仕組みとデメリット。

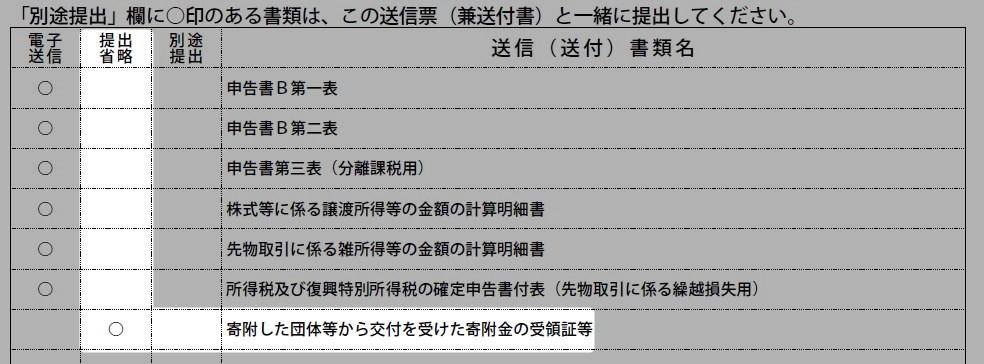

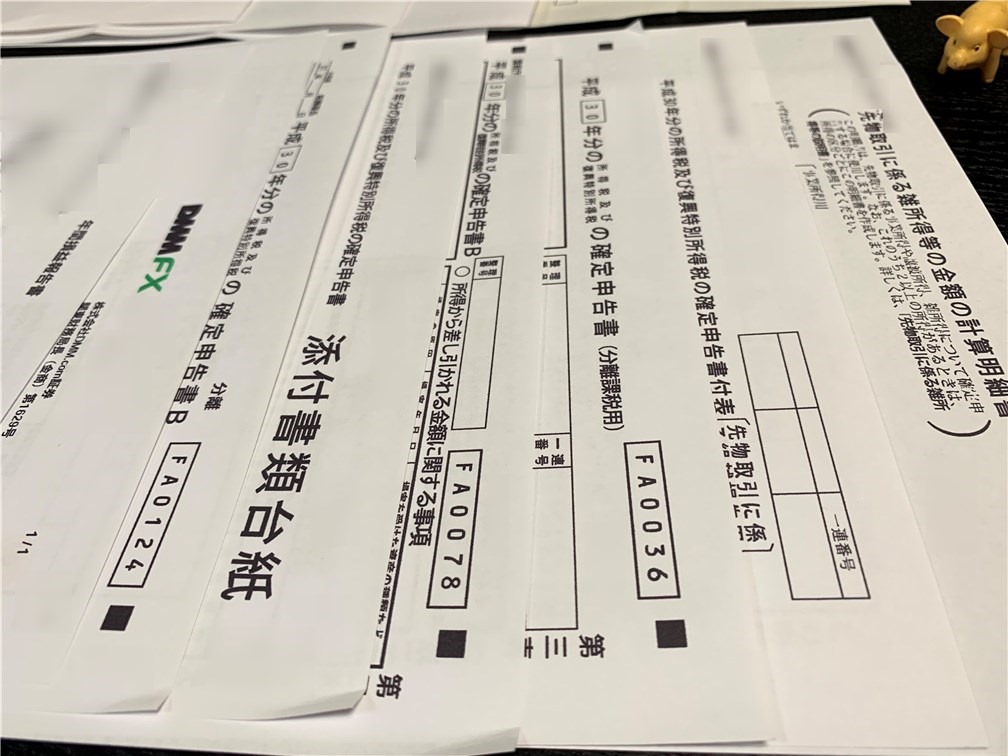

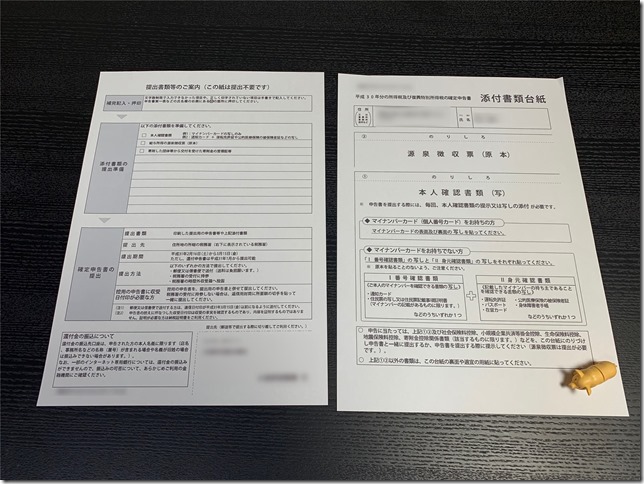

書面提出する場合の添付書類

私は、e-TAX提出ではなく、印刷して書面提出することも多いので。

税務署に出した書類をまとめておきます。

書類で提出する場合も、以前に比べ添付書類は減っています。

確定申告で税務署に提出した書類

- 作成した確定申告書類

- 本人確認書類(写)

- ふるさと納税の寄附金受領証(もしくは寄附金控除に関する証明書)

平成29年分の確定申告から、医療費控除の領収書の添付不要→5年間の保管義務となり、

令和1年分からは、給与所得の源泉徴収票(原本)の添付も不要となりました。

令和2年度より捺印不要となったので、印鑑の押なつも必要ありません。

令和7年1月から、申告書を提出しても「控え」には押なつもされなくなりました。

本人確認書類は、専用の貼り付け欄があるけど、

ふるさと納税の受領証って、どうやって添付するのが正解なんだろ?って思いながら、

私は毎回、まとめてホチキスして担当者に渡してました。

※提出書類は、念の為スキャンしてから提出してます。

令和3年度の確定申告より、寄附金控除に関する証明書1枚の提出でOKとなったので、

ふるさと納税は、納税サイトを分けない方が管理もラクですね。

ここ数年、私は「楽天ふるさと納税」しか使ってません。

→高還元率のふるさと納税サイト。楽天ふるさと納税だけ使う理由。

また、FXや株も証憑書類の提出は不要ですが、

「年間損益報告書」「年間取引報告書」は印字して、

確定申告書控えや医療費の領収書と一緒に自宅保管しています。

金額も大きいし、後から提出を求められて用意するのも面倒ですからね。

ちなみに、印刷提出ではなく、e-TAXでデータ送信して提出する場合は、

「ふるさと納税寄附金受領証」は提出省略となり、WEBだけで完結となります。

e-Taxで申告すると、寄附金控除の証明書は提出不要となるのですけど、

あくまで提出省略なので、原則5年間は保管してないとダメ。

Q.e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてください。

A.以下に掲げる第三者作成書類については、その記載内容を入力して送信することにより、税務署への提出又は提示を省略することができます。

所得税の確定申告書の提出をe-Taxを利用して行う場合、次に掲げる第三者作成書類については、その記載内容を入力して送信することにより、これらの書類の税務署への提出又は提示を省略することができます。

(※) 入力内容を確認するため、必要があるときは、原則として法定申告期限から5年間、税務署等からこれらの書類の提出又は提示を求められることがあります。この求めに応じなかった場合は、これらの書類については、確定申告書に添付又は提示がなかったものとして取り扱われます。

【確定申告書等作成コーナー】-e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてください。

申告所得税の納付方法

確定申告を出したら、収めるべき納税額も確定するので、

期日までに納付するのを忘れずに。令和7年3月17日(金)まで。

※所得税の振替納税の振替日は4月23日(水)です。

申告所得税の納付方法は、多々有りますが、

現金で納付するなら、コンビニ納付(QRコード、バーコード)、

従来のアナログな方法が、納付書による窓口納付。自分で金額書くやつ。

クレジットカード納付は手数料が取られるから気を付けて。

申告所得税の納付方法

- ダイレクト納付(e-Tax) ※事前手続き

- 振替納税 ※事前手続き

- インターネットバンキング等(e-Tax)

- クレジットカード納付 ※手数料有り

- コンビニ納付(QRコード、バーコード)

- 窓口納付

- スマホアプリ納付(Pay払い)

2022年12月1日より、スマホアプリのPay払いが開始となりました。

国税をスマートフォンの決済サービスで支払えます。

「PayPay」「d払い」「au PAY」「LINE Pay」「メルペイ」

「Amazon Pay」「楽天ペイ」の7種類に対応。

1回30万円までという制限は有りますが手数料は無料です。

クレジットカード払いなら、1回1,000万円までの支払いに対応できますが、

クレジットカード納税では1万円毎に99円(税込)の手数料が発生するからね。

※2025年1月、クレジットカード納税の手数料は76円+税→99円(税込)へ値上げ。

納税額が5万円を超える人は、手数料率1%未満となるので、

30万円超える納税の場合は、

還元率1%超クレジットカードで納税すれば、手数料負けしないのですが、

税金払いで還元率が半減するカード増えてるから気を付けて。

→税金支払いおすすめスマホ決済(スマホアプリ納付・eL-QR)。国税・地方税をお得にクレジットカード納税する方法。

だったら「Amazonギフトカード」を購入して、Amazon Payで納税した方が確実かなと。

Amazonギフトカード購入なら、購入したクレジットカードでポイントが貯まるし、

Amazon Payは、支払い手数料も無料ですからね。

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」のマイル還元率もそのままってわけです。

→JALマイル還元率が高いクレジットカードを徹底比較。効率良くJALマイルを貯める方法。

e-TAXで確定申告まとめ

e-TAXの「確定申告作成コーナー」が、

自宅でも利用できるってのは、意外と知られていない事実。

スマホとマイナンバーカードで、そのままe-TAX提出。

「確定申告書作成コーナー」の使い方も、年々改善されていると感じました。

ただ、中途半端に過去のサービスを残ってることで、より難解になってる事は否めない。

従来の「マイナンバー方式(ICカードリーダライタ)」や、

「e-TAXソフト(WEB版)」は要らないし、むしろ使ってはいけないサービス。

いずれにせよ、自宅で入力するのも、税務署のパソコンで入力するも一緒。

税務署には指導してくれそうな人もいますが、

ほとんどの人が、税理士資格も無いアルバイトなので、

ミスしたところで、そのまま申告できちゃうは、家も税務署も同じです。

家でゆっくり入力した方がミスも少ないし、

人混みの中、変な病気を移されるリスクも抑えられる。

今後の為に、e-TAXの入力方法くらいは、学んで損も無いですからね。

入力するだけの為に、税務署に並ぶ意味は無いし、

情弱っぷりをバレてしまう。

時間も大切にしたいですからね。

コメント

コメント一覧 (4件)

まさに欲しい情報が完璧に揃っていました。ありがとうございました。無事に確定申告送信出来ました。

私も毎年戸惑うので・・・参考になったようで幸いです!

お世話になっております。

今年から初めて自分で確定申告をするのですが・・・色々と謎でした・

まず初めにWeb版??最初から躓き、、会社で源泉作ったけどまた入力?などなど

疑問が多く本当に困っておりました。

その時本サイトを発見し勉強させて頂きましたが、目から鱗でほんと安心して出来ました。

このサイトに出会わなければ税務署に足を運んでいたと思います。

ご説明も丁寧で本当に心から感謝しております。

本当にありがとうございました。

こんな時代ですからね。家から出ないでやれた方が良いかなと。

こちらこそありがとうございます。