家族に事業を手伝って貰っているなら、

青色事業専従者にして給料を払った方が良いけれど、

肝心な給与額はいくらが適正であり、

専従者給与で税額がどう変わるのか?

結局、いくらにすれば良いのか?ってこと。

年間100万円以上で、専従者も納税の義務が発生しますが、

事業所得が多いのであれば、所得分散した方が節税となる。

ただ、青色専従者給与って、上限が無いようで有るし、

そもそも年間利益が予測できるなら、苦労はしないわけで、

今回は、専従者給与額の決め方について。

青色事業専従者給与:年収100万円未満の場合

定番なのが、月額8万円という金額。

これは、年間100万円という税金の壁を超えない為。

税金の壁は、

所得税の壁103万円(基礎控除48万+給与所得控除55万)と、

住民税の壁100万円(非課税限度額45万+給与所得控除55万)。

月8万円の給料で、年収96万円に設定するって話。

※住民税の控除額は自治体によって異なります。

→103万、106万、130万、150万の壁。税金の扶養と社会保険の扶養の違い。

払った専従者給与は事業主側(青色申告者)の経費となり、

受け取った配偶者側では税金が発生しないので、

年間100万円までは、高いほど節税になるのです。

そして、所得税も住民税も発生しないなら、

所得税の源泉徴収、住民税の特別徴収も必要無いわけで、

書類提出や会計処理の手間も減るのです。

ただ、税金0円でも税務署に「徴収高計算書」は提出の義務は有るし、

年末調整もしないとダメですよ。

→青色専従者の届け出に必要な書類まとめ。源泉徴収簿、給与支払報告書、法定調書合計表の書き方と年末調整の方法。

ちなみに、国民健康保険料は、世帯所得に基づいて計算となりますので、

青色専従者へ所得分散したところで、保険料は安くなりません。

国民年金保険も、給与関わらず一律。

国民年金保険料が安くなるのは、前納した場合のみです。

→国民年金保険料を前納で節約。口座振替からクレジットカード払いに変更してみた。

子供の保育料とかも世帯所得で決まりますからね。

青色事業専従者給与:年収100万円以上の場合

年間100万円を超えて、青色専従者給与を支払う場合、

専従者側で所得税、住民税が発生するので、

青色申告者(事業主)の税率と比較して計算する必要があります。

→個人事業主が払うべき税金と保険料の全て。税金の種類と税率の計算方法。

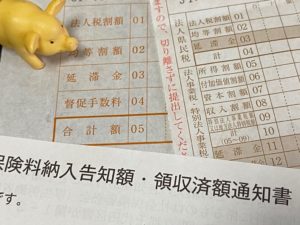

主に関わってくるのが、所得税と住民税と事業税。

あと、子どもがいる場合は、児童手当と医療費の所得制限も関わって来ますので。

→児童手当・小児医療費助成制度・保育料・高校授業料無償化の所得制限。子供の補助金と親の年収の関係。

それぞれ税金の計算式は異なりますが、

課税所得195万円以下は、所得税率は最低の5%だということ。

また、事業所得は290万超で個人事業税(税率3~5%)が発生するので、

なるべくなら給与払って、事業所得を減らした方が良い。

※事業主控除290万円×税率なので、290万円を超えた部分に課税されます。

別に専従者給与額が、事業所得より高くなっても問題は無いわけで、

事業が赤字(課税所得0円)じゃないなら、

専従者給与を100万円以上にしても、損する可能性は低い。

課税所得195万円って、専従者給与額で換算するなら298万円ですからね。

※課税所得195万円=専従者給与298万円-控除額103万円

専従者給与のポイント

- 所得税:課税所得195万円以下は税率5%

- 住民税:課税所得の約10%+均等割

- 事業税:青色控除前の所得が290万円以下は非課税

- 所得制限:目安年収700万円前後で制限発生

ちなみに、青色専従者になると、青色申告者の配偶者控除や扶養控除は適応外となります。

よって、専従者給与を払うなら配偶者控除額(38万円)よりも高い金額にしたいところ。

ただ、専従者給与は、控除ではなく経費扱いなので同額なら専従者給与の方が得します。

国民健康保険料も、控除前所得で計算しますからね。控除よりも経費を優先すべきです。

青色事業専従者給与の注意点

誰でも青色事業専従者になれるわけではなく、

青色事業専従者として給与が払えるのは生計を一にする配偶者と親族(15歳以上)であり、

年間6ヶ月以上、その事業に専従している必要が有ります。

青色事業専従者の条件

- 青色申告者と生計を一にする配偶者その他の親族であること。

- その年の12月31日現在で年齢が15歳以上であること。

- その年を通じて6月を超える期間、専ら従事していること。

学生は認められませんし、他で副業している場合もNG。

パートやアルバイトしているなら、否認される可能性が高いです。

また、給与額は、いくらでも設定できるわけではなく、常識の範囲で給与を支給する必要が有ります。

売上や業務内容、勤務時間に応じて支給したり、同業他社の給与水準に合わせたり、

その労働の対価として妥当性が求められるのです。

事業所得より、専従者が給与が低くなければならない・・・というわけではないですが、

あまりに専従者給与額が高額な場合は、その理由を聞かれる可能性も高いのです。

給与額が低いから非課税なわけで、

年間100万円程度なら問題になることも無いとは思ってるけど。

ちなみに、「青色事業専従者給与」に似た言葉で「事業専従者控除」が有りますが、

これは白色申告で、専従者にした場合の話。

控除ってなってますけど経費扱いであり、青色専従者とは違い限度額86万円。

まぁ、「白色申告」も記帳が義務化されたので、商売やる時点で「青色申告」を選ぶべき。

会計ソフトで青色申告も簡単にできるようになってますので。

選ぶならクラウド会計。確定申告前に経理に追われることも無くなります。

→個人事業主におすすめクラウド会計ソフト。freee、マネーフォワードクラウド確定申告、やよいの青色申告オンラインの比較。

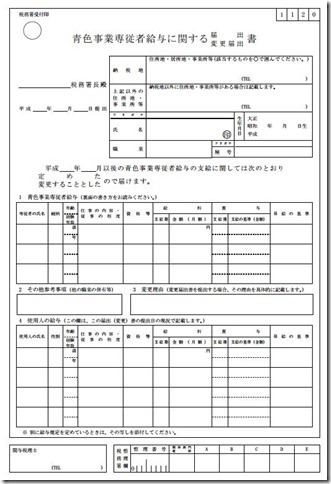

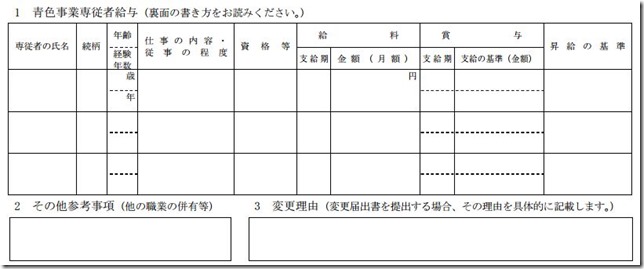

青色事業専従者給与の変更方法

青色専従者給与額を変更する場合、税務署に書類の提出が必要となります。※減額時は提出不要。

青色事業専従者給与の届け出をする時と同じ用紙です。

→青色専従者の届け出に必要な書類まとめ。源泉徴収簿、給与支払報告書、法定調書合計表の書き方と年末調整の方法。

※参考→[手続名]青色事業専従者給与に関する変更届出手続|国税庁

青色専従者給与の変更は、年の途中でも可能であり、

変更をした場合は、遅滞なく税務署に変更の届出を提出すればOK。

遅延なくっていうのは、変更した給料の最初の支給日前までに提出ってことらしい。

また、給与アップする場合は、給与額を変更した具体的な理由も必要です。

勤務時間が伸びたとか、責任が増えたとか、資格を取得したとかとか。不用意に給料は増やせないのです。

また、「青色事業専従者給与に関する届出書」に記載する給与額は、

あくまで上限の給与額なので、記載した金額を満額支給する必要も有りません。

よって、売上が悪化した時に減額しても問題は無いのです。

ただ、あくまで妥当性が有っての話なので・・・支給額がコロコロ変わるのは良くないよね。

青色事業専従者給与額まとめ

青色専従者の給与額は、年間100万円、月間8万円が無難。

それ以上の給料アップは、他の節税策をやりきってからでも遅くは無いかと。

→個人事業主の節税策と優先順位。小規模企業共済、経営セーフティ共済、iDeCo、国民年金基金の比較と違い。

もちろん事業内容や経営状態にもよりますし、私は税理資格も無いので、くれぐれ参考までに。

ある程度利益が出ているのであれば、

税理士雇って適切な節税を施してもらった方が、結果的にお得になるのも間違いない。

→税理士をお探しなら『税理士探しの強い味方 税理士紹介エージェント』

それでも所得が多いなら法人化。法人化すれば、できる節税の幅も広がる。

青色専従者での給与額は、全て必要経費となる。

家族に仕事を手伝って貰ってるなら、青色専従者として雇用すべきですね。

他で働かなければ、成り立たないってのなら話は別ですけども、

事業でそれなりに利益が出ているなら、外で働いている場合でもない。

家族の為に働いているなら、一緒に働けるのも幸せのハズ。

24時間一緒に行動を共にする・・・・

嫌な時はホント、キツイですよぉおおおおお。

コメント