銀行口座の金利って、ちょっとしたお小遣いになる事に気付いた、今日この頃。

事業用口座は、預けている金額も多いわけで、

せっかく預けるんだから、金利の良い銀行に預けたい。

とはいえ、マイナス金利の時代。

普通預金口座の金利なんてたかが知れているし、

定期預金の金利も、恐ろしいほど下がってますからね。

使うべきはインターネット専門のネット銀行。

元々の金利も高く、ちょっと手を加えるだけで更に金利も倍増しますので。

参考:メガバンク定期預金の金利

参考までに、メガバンクの定期預金金利。

大手都市銀行の普通預金の金利って、どこも大して変わりません。

マイナス金利で大幅に金利も下がっており、金利0.02% → 0.001%も当たり前でしたが、

日本銀行が2024年3月にマイナス金利政策を終了し、2025年3月に政策金利を0.5%に引き上げた影響で、

メガバンクの定期預金の金利は、2025年3月現在では0.275%となっています。

三大メガバンクの定期預金の金利

| 銀行名 | 300万円未満 | 300万円以上 |

|---|---|---|

| 三菱UFJ銀行 | ||

| 三井住友銀行 | ||

| みずほ銀行 | ||

| ゆうちょ銀行 |

定期預金って、期間を指定してお金を預けるわけで、

一定期間お金を預けるという条件で、高金利となる仕組み。

それでいて、1年間100万預けてもたったの数百円。

1年間お金を縛られるのに、子供のお小遣い程度の金額ももらえないのです。

ちなみに、借りる場合の金利は非常に高いです。

消費者金融各社の上限金利は年18.0%です。

貸付額が10万円以上100万円未満の場合の上限金利なので、

100万を1年間借りたら18万円の利息。

借りると預けるとでは全然違うってこと。

ネット銀行の金利は簡単に倍増する

ネット専門の銀行口座の金利は、高く、簡単に高金利にもなります。

その金利は、大手金融機関の定期預金金利と同等です。

金利を倍増させる方法も簡単、証券口座と銀行口座を連携させるだけ。

証券取引しているなら、証券口座への入金もラクになるし、別に証券取引する必要は無いのです。

ネット銀行を高金利にする条件

| 金利 | 条件 | |

|---|---|---|

| GMOあおぞらネット銀行 | 年0.11% | 証券コネクト口座 (GMOクリック証券連携) |

| 楽天銀行 | 年0.22% | マネーブリッジ (楽天証券連携) |

| auじぶん銀行 | 年0.21% | auマネーコネクト (auカブコム証券連携) |

| 住信SBIネット銀行 | 年0.21% | SBIハイブリッド預金 (SBI証券連携) |

私は証券口座は「GMOクリック証券」をよく使うのですが、

「GMOあおぞらネット銀行」に預金するだけで「GMOクリック証券口座」に反映され、

「GMOクリック証券口座」でも証券コネクト口座へ振替するだけで、

「GMOあおぞらネット銀行」から即引き出せるようになる。

銀行口座⇔証券口座間のタイムラグも無くなるのです。

連携により入出金の手間が無くなるってのが本来の利点なのですが、

ついでに金利が上昇するのが、今回ポイント。

金利が目的の人の場合は、証券口座に貯金しておくイメージ。

銀行の残高≒証券口座の残高となるだけ。使わない手も無いのです。

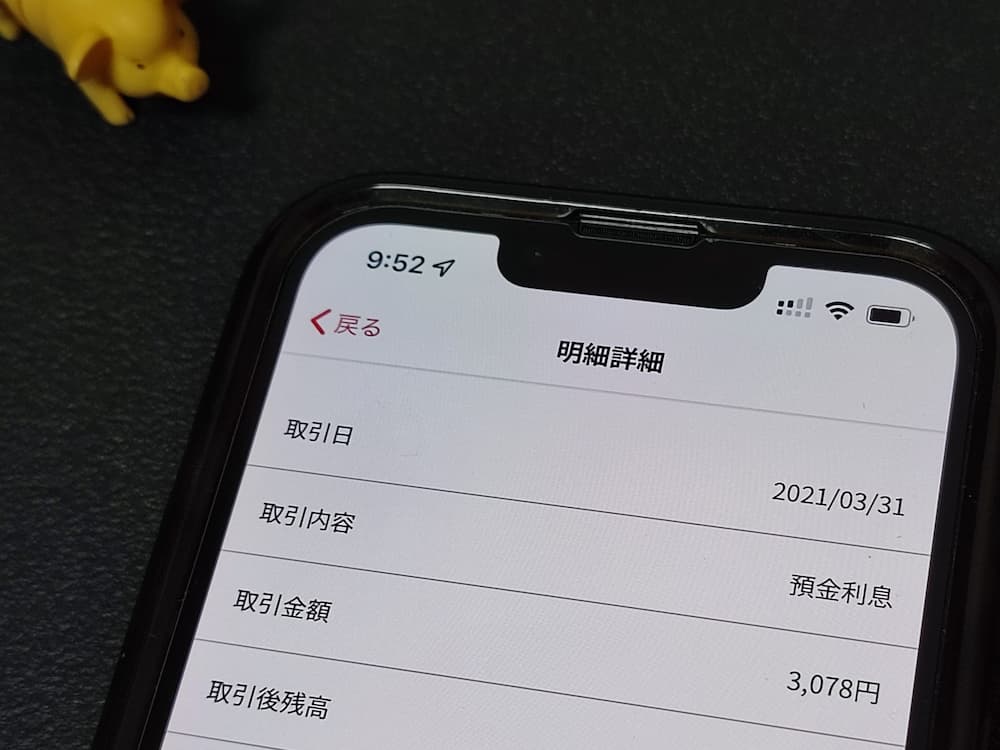

楽天銀行:マネーブリッジ

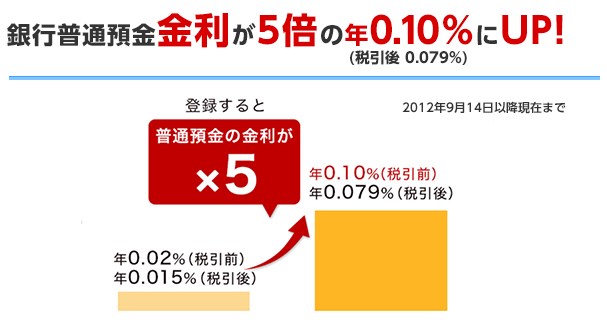

有名なのが、楽天銀行×楽天証券。マネーブリッジするだけで金利5倍→金利0.1%となります。

ただ、2022年4月より、マネーブリッジ改悪となります。

預金残高300万円までの制限が登場してしまいました。

普通預金残高によって異なる優遇金利を適用

マネーブリッジ設定での普通預金金利の優遇金利改定のお知らせ | 2021年1月17日 | お知らせ | 楽天銀行

L普通預金残高300万円以下の部分:年0.10%(税引後年0.079%)

L普通預金残高300万円を超える部分:年0.04%(税引後年0.031%)

300万円までは年利0.10%ですが、300万円超得た分は年利0.04%へと減少へ。

300万円以上貯金するなら、他ネット銀行へ乗り換えた方が良いですね。

楽天銀行って、ネット銀行の中では手数料が割高であり、

ハッピープログラムによる無料特典も弱い。

マネーブリッジ使わないなら・・・あまり出番の無い銀行。

楽天銀行を使うなら、楽天カードの引き落としでSPU+1倍。

あとは、楽天証券のポイント投資でSPU+1倍。

楽天市場のSPU目的で使うべきなのでした。

最近は、楽天系サービスの改悪も目立ちますので・・・ね。

GMOあおぞらネット銀行:証券コネクト口座

楽天銀行のマネーブリッジ改悪というわけで、

私が利用しているのが「GMOあおぞらネット銀行」の証券コネクト口座。

「GMOクリック証券」と連携するだけで金利110倍→年利0.11%となります。

楽天銀行の金利を超えるし、楽天銀行みたいな金額上限も有りません。

GMOクリック証券って、住信SBIネット銀行と楽天銀行の良いとこ取りの銀行。

とにかく手数料が安いので、金利云々を置いといても所持すべきかなと。

→個人事業主におすすめのネット銀行。他行宛て振込手数料の比較。

auじぶん銀行:auマネーコネクト

auじぶん銀行では、auカブコム証券との連携(auマネーコネクト)で金利0.1%となります。

更に、au PAYの連携で+0.05%、au PAYカードの引き落としで+0.05%、

au Payとau Payカードを利用しているなら+0.1%となるので、

最大で年利0.2%まで上昇するというカラクリ。

au Payカードは、年会費1,375円の有料カードですが、

0円運用可能なpovo2.0の契約で、au Payカードは無料になりますので。

→povo2.0を0円運用して気づいたメリット・デメリット。注意点と賢い使い方。

au PAY カードにご登録されているau IDに紐付くpovo2.0のご契約がある場合、年会費が無料となります。

au PAY カードの年会費|au PAY カード

auのpovo2.0は、格安SIMよりも安い無料のSIM。

金利を高くするよりも、携帯料金を安くする方が圧倒的に簡単ですから。

iPhoneユーザーなら使わない手も無いですよ。

→iPhoneをデュアルSIMで最安運用。楽天モバイル、povo2.0、LINEMO、IIJmioのeSIM活用方法。

金利よりも高い手数料

金利金利言ってますけども、金利よりも考えるべきは手数料です。

銀行の手数料にくらべたら、金利で得られる金額なんて微々たるもの。

0.01%で1年間100万円預けたら、もらえる利息はたったの100円です。

で、ATM手数料はというと1回220円とか、

振込手数料は、1回400円~500円とか、

これでは何の為にお金を預けてるのか?意味もわからない。

それで使うべきなのは、やはりネット銀行。

メガバンクに比べてATM手数料、振込手数料も圧倒的に安いのです。

振込手数料でも最安なのが「GMOあおぞらネット銀行」。

他行あて振込手数料でも一律75円と最安であり、毎月無料回数も有る。

キャッシュカード兼デビットカードの還元率1.0%と、

現金決済100円につき1円キャッシュバック。これほど高還元率のデビットカードも無い。

※税金や公共料金等、一部キャッシュバック率が異なる利用先が有ります。

法人デビットカードの比較

| 口座維持費 カード年会費 | キャッシュバック 還元率 | 利用限度額 | |

|---|---|---|---|

| GMOあおぞらネット銀行 ビジネスデビットカード | 無料 | Mastercard:1.00% VISA:1.00% ※一部、還元率が異なる利用先あり | Mastercard:1,000万円/1日 VISA:500万円/1日 |

| 住信SBIネット銀行 デビットカード | 無料 | Mastercard:0.80% VISA:0.60% | Mastercard:1,000万円/1日 VISA:1,000万円/1日 |

| 住信SBIネット銀行 プラチナデビットカード | 11,000円 | Mastercard:1.00% | Mastercard:1,000万円/1日 |

| 楽天銀行 ビジネスデビットカード | 1,100円 | JCB:1.00% ※一部、利用不可の利用先あり | JCB:法人口座の残高範囲内 |

| PayPay銀行 VISAデビットカード | 無料 | VISA:還元無し | VISA:500万円/1日 |

GMOあおぞらネット銀行に300万円も入れておけば、

年利1.1%で年間3,300円の利息収入。

まぁ、何にも考えないで増えるのなら、これはこれで悪くないですよね。

法人口座では、また話が異なりますが、ネット銀行が安いというのは変わらず。

金利よりも手数料が一気に高額になるので、選ぶ法人口座は更に気を付けて。

メガバンクは、手数料も維持費も凄い高いから。

→法人口座の維持費と振込手数料の比較。ネット銀行がおすすめな理由。

ネットバンクの金利倍増まとめ

銀行口座の金利って年間利息であり、

1年間でいくら増えるのか?という気の遠くなるような話。

1年間後の話より、1回の出費を考えた方が、結局のところお金は貯まる。

「○○倍」という言葉のカラクリに騙されないで。

とりあえず、定期預金という商品は、既に選ぶべきでは無いですね。

インフレリスクを考えたら、

年間0.1パーセントで日本円が増えたところでってのも有るし、

だったら、NISAやiDeCoを活用して資産運用も検討した方が良い。

投資信託ならリスクも少なく、NISAで税額控除もされる。

積み立てNISAは資金拘束されるので、私はNISAでセルフで積み立てる派。

自由にお金も使えなければ、お金を減るのと変わらない。

フリーランスの人は、所得控除扱いになる、保険や共済もありますからね。

事業資金を、ただただ貯金しておくのはもったいない。

iDeCo・・・よりも経営セーフティ共済。目の前のお金追ってる場合でもない。

→個人事業主の定番節税策の優先順位。小規模企業共済、経営セーフティ共済、iDeCo、国民年金基金の比較と違い。

自分の事業に投資できれば、一番良いのですけども。

ある程度キャッシュが無ければ、余裕も無くなるし判断も鈍る。

お金を使ってお金を増やすスキル・・・難しいのでした。

コメント