出張手当は法人で損金、個人は非課税所得という有名な節税策。

節税できる金額も大きいのですが、

金額が大きければ大きいいほど、税務調査での否認リスクも高まるわけ。

なんでその金額を支給するのか?

合理的に考えて置かないと、後で損する事にもなりかねません。

確定申告は、あくまで自己申告制度。

税理士が正解でもなく、答えは税務調査までわかりません。

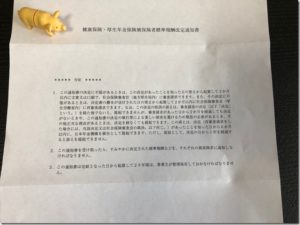

節税するなら、根拠の有る「出張旅費規程」を作っておきましょう。

出張旅費で節税するメリット

実費精算ではなく定額支給が可能

個人事業主の場合、旅費や交通費は実費精算しかできませんが、

法人の場合は、出張旅費規定を作成する事により定額支給が可能になります。

定額支給により、実費精算の手間を無くすってのが表向きの理由で、

定額支給と実費の差額を、個人の懐に入れられるってのが皆の目的。

例えば、交通費で代表的なのが電車賃。

役員は、グリーン車の正規運賃に定めておくことにより、

割引価格で乗車したとしても、正規料金で支給できるわけ。

飛行機の場合も、国内線なら普通席の正規料金や、

国際線ならエコノミークラスの正規料金に定めることにより、

たまたま割引チケットを手配できた場合に、

飛行機の正規料金にて支給できたりするわけです。

ビジネスクラスの正規料金で定額支給って人も居るみたいですが、

さすがに金額がエグいので・・・ね。

宿泊出張の場合なら、定めた金額で宿泊費も支給も可能であり。

社長なら1泊あたり1.5万円~2万円に設定して、

安宿に止まれば、差額は個人で使える自由なお金へ。

格安なビジネスホテルなら5,000円くらい、

カプセルホテルなら2,000円~3,000円くらいで泊まれるわけで、

貧乏社長のお小遣いくらい程度の差額なら、まぁ問題も無いかと。

日当手当の支給が可能

出張旅費規定では、交通費や宿泊費の支給だけでなく、

日当の支給も定める事ができます。

出張に伴う精神的、肉体的疲労に対する慰労費だけでなく、

食事代や雑費も含めて「日当」といった感じ。

出張ともなれば、移動時間、拘束時間も長くなるわけで、

早朝手当、残業手当、深夜手当みたいな意味合いも含むのかと。

日当支給額の相場は後述しますが、

社長で1日5,000~6,000円くらいなら、問題にならない金額かなと。

1泊2日の出張なら2日分の日当が支払えるわけで、

宿泊費と併せて、まぁ結構な金額になります。

海外出張の場合は、

海外滞在の都合、日当相場も高額になり、

準備する物も多いことから、海外出張支度金を支払う企業も多いわけ。

海外なら出張期間も長くなりがちなので・・・

まぁ、非常に多くの金額を個人側に支払えるわけですな。

出張手当は非課税所得(個人)

出張旅費が凄いのは、個人側で一切課税されません。

定額支給で日当も支給できるのに、全て非課税所得となること。

給与所得とは違い、所得税&住民税&社会保険料も関係無いわけ。

例えば、宿泊費を1日15,000円、日当を6,000円に設定して、

1泊2日の出張した場合、1回の出張手当は27,000円となる。

1泊2日 出張手当の内訳

- 宿泊費:15,000円(1日分)

- 交通費:実費精算

- 日当:12,000円(2日分)

単純に週1日で宿泊出張するとなると、2.7万円×4回×12ヶ月=年間で約130万円

日当だけで考えたとしても、1.2万円×4回×12ヶ月=年間で約58万円

会社の損金が約58万円も増え、

役員個人の非課税所得が約58万円も増えるってわけ。

法人代表者ともなると、給与額もそれなり。

年収700~800万円くらいでも、

約25%~30%は所得税・住民税と社会保険料で取られますからね。

同じ払う金額でも、給与以上にお金が残るわけ。

出張手当は消費税上「課税仕入れ」となる(法人)

消費税の課税事業者の場合、

国内出張手当は、消費税において課税仕入れとなるので、

消費税の節税にも繋がります。

ただ、海外出張手当は、課税仕入れでは無い点に注意。

No.6459 出張旅費、宿泊費、日当、通勤手当などの取扱い

国内の出張又は転勤のために、役員又は使用人に対して支給した出張旅費、宿泊費、日当については、支給した金額のうちその旅行について通常必要であると認められる部分の金額は、課税仕入れになります。

No.6459 出張旅費、宿泊費、日当、通勤手当などの取扱い|消費税 |国税庁

ただし、海外への出張又は転勤のために支給した出張旅費、宿泊費、日当は原則として課税仕入れになりません。

また、事業者が使用人等に支給する通勤手当(通勤定期等の現物による支給を含む。)のうち通勤のために通常必要とする範囲内のものは、所得税法上非課税とされる金額を超えている場合であっても、その全額が課税仕入れになります。

国内出張は課税仕入れ、海外出張は課税仕入れの対象外。

海外取引の都合、原則課税方式をとっている人は気をつけて。

出張旅費のデメリット

全社員で平等に支給しなければならない

社長や役員のみ出張旅費を支給するといったことはできず、

全ての従業員を対象に、出張旅費支給ルールを作る必要があります。

従業員が多いほど、支出も一気に増えるわけで、

下手に旅費規定作ると、法人で赤字になるだけになりかねない。

まぁ、社員のモチベーションは上がるでしょうけど。

支給金額に妥当性・合理性が必要→否認リスク

旅費等で支給される手当は、「通常必要と認められるもの」でなければいけません。

常識的な金額でなければ、後に否認される可能性。

節税したつもりが、追徴課税で予定よりも多い税金を払う事となる。

宿泊費と交通費を定額支給するなら、その金額にした根拠は必要だし、

日当も相場より高額なら、必ず突っ込まれるでしょう。

最近は、宿泊費と交通費は実費精算って税理士もみかけるし、

日当相場も低めに設定しているのも見かけます。

まぁ、相場価格にしておけば、問題はないかと思われます。

出張手当・日当の相場

判断の難しい「常識的な金額」って言葉。

常識的な金額=同業者の平均的な支給額であり、

他社の支給額を把握してないと、適正な日当額の判断は難しい。

というわけで、日本企業の相場を調べてみました。

参考にさせて頂いたのは、産労総合研究所の調査データです。

※参考→国内・海外出張旅費に関する調査 | 社内制度・福利厚生等 | 産労総合研究所

国内日帰り出張費の相場

まずは、一番利用頻度が高い日帰り出張から。

社長の平均支給額は約4,000円という数値。

一般社員の約2倍という感じです。

国内日帰り出張費 日当の相場

| 社長 | 部長クラス | 一般社員 | |

|---|---|---|---|

| 2011年 | ¥3,755 | ¥2,365 | ¥1,923 |

| 2013年 | – | – | – |

| 2015年 | ¥3,881 | ¥2,497 | ¥2,041 |

| 2017年 | ¥4,621 | ¥2,491 | ¥1,954 |

| 平均値 | ¥4,086 | ¥2,451 | ¥1,973 |

国内宿泊出張費の相場

同じ国内出張でも、宿泊出張となると日当は高くなる傾向にあるようです。

社長の日当の平均支給額は約5,000円、一般社員の約2倍は変わらず。

国内宿泊出張費 日当の相場

| 社長 | 部長クラス | 一般社員 | |

|---|---|---|---|

| 2011年 | ¥5,016 | ¥2,979 | ¥2,429 |

| 2013年 | ¥4,892 | ¥2,944 | ¥2,410 |

| 2015年 | ¥4,496 | ¥2,809 | ¥2,276 |

| 2017年 | ¥4,799 | ¥2,809 | ¥2,222 |

| 平均値 | ¥4,801 | ¥2,885 | ¥2,334 |

宿泊費を実費ではなく、定額支給した場合の相場。

社長の平均支給額は約14,500円、一般社員の1.5倍くらい。

国内宿泊出張費 宿泊費の相場

| 社長 | 部長クラス | 一般社員 | |

|---|---|---|---|

| 2011年 | ¥13,573 | ¥9,900 | ¥8,759 |

| 2013年 | ¥16,276 | ¥10,961 | ¥9,840 |

| 2015年 | ¥13,372 | ¥10,078 | ¥9,088 |

| 2017年 | ¥14,242 | ¥9,870 | ¥8,723 |

| 平均値 | ¥14,366 | ¥10,202 | ¥9,103 |

宿泊となると最低でも2日の日当が必要なわけで、

社長が1泊2日の出張した場合、

支給額は、日当5,000円×2+宿泊費14,500円=約2.5万円。

これくらいなら、問題視されることは無さそうね。

海外宿泊出張費の相場

海外出張ともなると、日当は更に高くなりますが、

渡航エリアにより、距離も物価も異なるので、

エリア毎に支給額が変わるのが一般的。

代表的な北米エリアの場合、

社長を含む役員クラスの日当は約7,500円。

一般社員は約5,000円なので、1.5倍の金額。

海外宿泊出張費 日当の相場(北米)

| 役員 | 部長クラス | 一般社員 | |

|---|---|---|---|

| 2011年 | ¥7,204 | – | ¥4,709 |

| 2013年 | ¥7,490 | ¥5,572 | ¥4,915 |

| 2015年 | ¥7,029 | ¥5,827 | ¥4,988 |

| 2017年 | ¥7,546 | ¥6,189 | ¥5,080 |

| 平均値 | ¥7,317 | ¥5,863 | ¥4,923 |

海外出張は宿泊費も高くなり、

役員クラスは一泊約18,000円の宿泊費、社員でも約14,000円です。

海外宿泊出張費 宿泊費の相場(北米)

| 役員 | 部長クラス | 一般社員 | |

|---|---|---|---|

| 2011年 | 120ドル | – | 97ドル |

| 2013年 | ¥18,777 | ¥15,688 | ¥14,361 |

| 2015年 | ¥17,851 | ¥16,008 | ¥14,042 |

| 2017年 | ¥18,331 | ¥15,950 | ¥14,170 |

| 平均値 | ¥18,320 | ¥15,882 | ¥14,191 |

ちなみに、上記の出張手当は、あくまで短期出張の場合の金額であり、

長期間の滞在となると、また話は別となります。

長期出張で上記の金額を支給するのも現実的ではないので、

「一定の日数を超えた場合は減額する」といったルールも設けておくのが無難。

これは海外出張に限らず、国内出張でも同じです。

海外出張準備金の相場

海外出張ともなると、準備するものも多いので、

別途、海外出張支度金が支払われる企業が多いです。

海外出張も多い企業なら、準備金も規約に盛り込んでおきましょう。

以下は、2011年のデータですが、

支度金を支給する会社が約73.3%と大半の企業が支給。

平均値も約8万円と高額支給されてます。

※参考→2011年度 企業の国内・海外出張旅費調査 | 国内・海外出張旅費に関する調査 | 社内制度・福利厚生等 | 産労総合研究所

海外出張支度金の相場(2011年)

| 役員 | 部長クラス | 一般社員 | |

|---|---|---|---|

| 北米 | ¥85,732 | ¥61,265 | ¥54,080 |

| 中国 | ¥75,244 | ¥55,245 | ¥49,265 |

ただ、あくまで海外出張する為の準備金なので、

短い期間に何度も支給するのはNG。

初航時のみとか、毎年1回のみとか、2回め以降は減額とか、

支給条件も明記しておいた方が良いと思われます。

相場から適正な金額を考える

上記はあくまで相場、平均値であり、

会社の経営状況や給与額、同規模同業他社の支給額、

様々な状況から判断して「常識的な金額」を求めるべきかと。

世の中、儲かってない企業が大半であり、

利益が出ている企業で、役員報酬も高いなら、出張日当も高くないと変な話。

交通費や宿泊費を実費精算にするか、定額支給にするかでも、

日当の金額も変わってくるハズですからね。

安全なのは実費精算ですが、

差額でもウハウハしたいなら、定額支給になるかと思います。

弊社の場合、交通費は実費精算。

宿泊費は相場金額で定額支給にしてます。冒険してませーん。

宿泊費1.5万円前後なら、なんら問題も無いハズ。

逆に3万円を超えて設定するなら、根拠のある理由も必要になるかと。

私はホテルでも仕事をする都合、

作業環境が無いホテルは無理なので、

まぁ、ちょっと多く支給しても問題ないと思ってますけど。

役員日当は、日当相場を参考にしつつ、

月額給与額から、3時間相当の給与額で設定してみました。

出張で朝は早いし、仕事も貯まるし、外は作業環境も悪いので、

いっつも多くまで仕事するハメになるからね。

- 日当額=3時間の給与額とみなす

- 役員報酬÷20日勤務÷8時間=1時間の給与額

例えば、月額給与60万円の場合、600,000円÷20日÷8時間=時給3,750円

3750円×3時間=11,250円って事で、

日当1万円くらいでも問題ないんじゃねーのって。

海外出張の場合は、アジア、ヨーロッパ、アメリカ圏の3パターンで分け、

日当は国内の1.5倍~2倍くらいの金額で設定してます。

私、海外行くと、あんまり寝ないで仕事してるんで・・・

ただ、海外は日当が高い分、ホテルも交通費も実費精算にしてますけど。

参考までに。

出張旅費規程の作成方法

出張手当を支払うなら、出張旅費規定を作成しないと駄目。

出張旅費規定作成前に出張しても、出張手当は払えないので気をつけて。

出張旅費の具体的な作り方は、

出張の目的、出張の適応範囲、出張の定義・・・等々、

記載すべき項目があるのですが、

テンプレートはWEB上に散乱してますので。

「出張旅費規程 雛形」で検索すれば、ゴロゴロ出てきます。

重要なのは、上述した支給金額(旅費)の部分だと思いますので、

自分の会社にアレンジして下さい。

出張旅費規程を作成したら、株主総会での承認も必要です。

株主総会を開いて決議した証拠として、株主総会議事録も作っておく。

これも「出張旅費規程 株主総会議事録」あたりで検索すれば、

テンプレートも出てくるかと。

出張旅費の精算方法

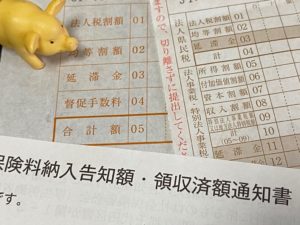

出張旅費を支払う為には、出張毎に「出張旅費精算書」の作成が必要です。

出張期間、出張理由、出張先、精算金額・・・出張データを残しておく。

これも書式に決まりは無いので、雛形をWEB検索して自分の会社用にアレンジ。

証拠の無い出張は、カラ出張や旅行も疑われたりするわけで、

出張した証拠(証憑書類)も、しっかりと添付して保管。

気をつけるべきは、旅費や交通費等を定額支給する場合。

個人で精算した場合に支給されるので、

個人で精算したレシートも証拠として保管しておいた方が良い。

どういうことかというと、

グリーン車に乗ってないのに、グリーン車料金の定額支給は駄目だし、

ホテルに泊まってないのに、ホテル代の定額支給も駄目。

第三者にホテル代を支払って貰った場合も、基本的にはNGです。

実際に個人が支払ったから、法人から定めた金額が支給されるわけです。

というわけで、定額支給したいなら、

法人と個人で決済もしっかり分けないと駄目。

法人カードで、個人の交通費やホテル代を支払ってしまうと、

定額支給は難しく、実費精算となるってこと。

また、出張旅費の支払いは、給与とは別に支給した方が良い。

給与所得は課税対象、出張旅費は非課税なんで、

一緒にするとややこしいし、わざわざ一緒にする理由も無い。

出張旅費で節税まとめ

現代ではITの発達により、場所に囚われることなく仕事もできる。

クラウドの発達で、どこでも同じような環境を簡単に構築できるわけで、

出張旅費で節税できる企業は、多いんじゃないかと。

私の事務所は、田舎に有るのですが、

地方って何かと需要が低く、常識的に言って不便なので、

何をするにも安いです。

家賃、物価が安いってだけでなく、

食材も新鮮で美味いし、空気も美味い。

自然が多く、人混みも無い。

ITに疎い人が多いのも、デメリットでありメリットなのさ。

定期的に東京にも赴くのですが、東京での仕事は出張扱い。

新幹線なら小一時間で東京へも行けるからね。

新幹線代といっても、都会の固定費に比べたら安いし、

出張手当で節税もできるなら、ホント悪くない。

法人の節税策といえば、役員社宅もテッパン。

家賃が安ければ、社宅も安いわけで。

→賃貸住宅を法人契約で節税。役員社宅で家賃を経費にする際の注意点。

都心の1ルーム料金で、地方なら数倍広い部屋に住めます。

自宅は事務所だけでなく、倉庫にしたり、

ホント空き家だらけなんで、複数賃貸契約してもビックリするくらい安い。

→居住用の賃貸物件を自宅兼事務所にする際の注意点。同じマンションで複数賃貸契約して気づいたこと。

出張手当×社宅の活用こそ、法人最大のメリットなのではないかと。

田舎のデメリットは、交通インフラが整って無いこと。

車が必須なんですけど、法人なら社用車での節税方法も有りますから。

→法人で中古車購入して気づいた注意点。自動車の減価償却と耐用年数。

まぁ、利益が出てこその節税。節税に悩むのはほどほどに。

税って不確かな部分も多いので、悩むだけ損。

稼いだ方が早いってのも、あながち嘘でも無いと思います。

コメント

コメント一覧 (3件)

お世話になります。

いつも大変参考になります。

もしよろしければ、アドバイスください。

じゃらんパックなどのパッケージツアーを使って出張する場合、宿泊費の定額支給は、難しいでしょうか?できるとしたら、旅費規程にどんな文言を入れればよいのでしょうか?

>>じゃらんパックなどのパッケージツアーを使って出張する場合、宿泊費の定額支給は、難しいでしょうか?

ツアー代金を法人側で経費計上しないのであれば、宿泊費の定額支給する事は可能な気がします。

ただ、旅費規定云々は、事業内容も大きく関わってくるでしょうし、

なんで定額支給するのか?っていう理由も考える必要が有ると思います。

いずれにせよ、私の方で税務アドバイスはできかねますので、

顧問税理士さまに相談して頂けると幸いです。参考までに。

お忙しいところありがとうございました。

税理士にも相談してみます。大変助かりました。